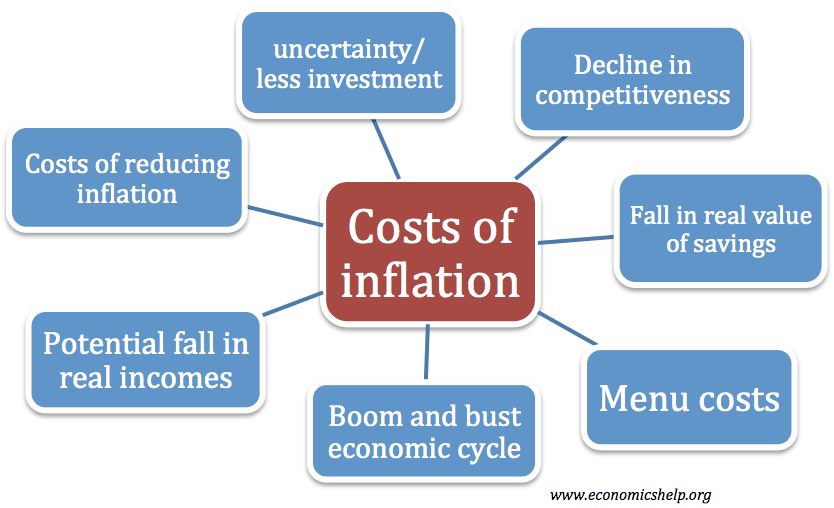

De nombreux coûts sont associés à l’inflation; la volatilité et l’incertitude peuvent entraîner des niveaux d’investissement plus faibles et une croissance économique plus faible. Pour les particuliers, l’inflation peut entraîner une baisse de la valeur de leur épargne et redistribuer les revenus dans la société des épargnants aux prêteurs et aux détenteurs d’actifs. À des niveaux extrêmes, l’inflation peut déstabiliser la société et détruire la confiance dans le système économique.

» Lénine aurait déclaré que la meilleure façon de détruire le système capitaliste était de débaucher la monnaie. Par un processus continu d’inflation, les gouvernements peuvent confisquer, secrètement et sans surveillance, une partie importante de la richesse de leurs citoyens. » – John Maynard Keynes, (1919) « Les conséquences économiques de la paix » Chapitre VI, pp. 235-236.

La plupart des pays visent une faible inflation – généralement autour d’un taux d’inflation de 2%

Expliquant les coûts de l’inflation

1. Compétitivité internationale réduite

Si un pays a un taux d’inflation relativement plus élevé que ses partenaires commerciaux, ses exportations deviendront moins compétitives, entraînant une baisse des exportations et une détérioration de la balance courante du Royaume-Uni. C’est particulièrement un problème pour un pays à taux de change fixe. Par exemple, des pays de l’euro, tels que la Grèce, l’Irlande et l’Espagne, ont connu une inflation plus élevée que celle du nord de la zone euro, entraînant des déficits courants records (plus de 10% du PIB en 2007. La non-compétitivité a également provoqué une chute de la croissance économique

- Cependant, si un pays est à un taux de change flottant, l’inflation élevée peut être compensée par une dépréciation de la monnaie. Bien que cela ait encore un coût économique car il s’agit d’une baisse des termes de l’échange et d’importations plus coûteuses.

2. Confusion et incertitude

Lorsque l’inflation est élevée, les gens sont plus incertains de ce sur quoi dépenser leur argent. De plus, lorsque l’inflation est élevée, les entreprises sont généralement moins disposées à investir – car elles sont incertaines des prix, des bénéfices et des coûts futurs. Cette incertitude et cette confusion peuvent entraîner des taux de croissance économique plus faibles à long terme. C’est l’une des principales préoccupations concernant les taux d’inflation élevés. Pays à taux d’inflation bas et stables – ont tendance à avoir une meilleure performance économique par rapport aux pays à inflation plus élevée.

3. Cycles économiques en plein essor et en récession

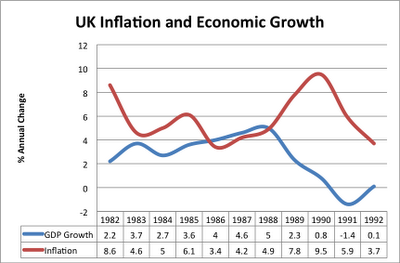

Une croissance inflationniste élevée n’est pas durable et est généralement suivie d’une récession. En maintenant l’inflation à un niveau bas, elle permet une longue période de croissance économique durable. Par exemple, au Royaume–Uni, au cours de la période 1992-2007, la faible inflation a contribué à une croissance économique plus stable – que les précédents cycles de boom et de récession.

À la fin des années 1980, le Royaume-Uni a connu une croissance économique rapide. Cependant, cela a entraîné une hausse de l’inflation. Cette croissance inflationniste s’est avérée insoutenable et, en 1991, l’économie est entrée dans une profonde récession avec une croissance économique négative. Voir : Flèche de Lawson

4. Coûts du menu

C’est le coût de la modification des listes de prix. Lorsque l’inflation est élevée, les prix doivent changer fréquemment, ce qui entraîne un coût.

- Cependant, la technologie moderne a permis de réduire ce coût.

5. Le cuir de chaussure coûte

Pour économiser sur la perte d’intérêt dans une banque, les gens détiendront moins d’argent et feront plus de voyages à la banque.

6. Redistribution des revenus

L’inflation rendra généralement les emprunteurs mieux lotis et les prêteurs moins bien lotis. L’inflation réduit la valeur de l’épargne, surtout si celle-ci se présente sous forme d’espèces ou de compte bancaire à taux d’intérêt très bas. L’inflation a tendance à toucher davantage les personnes âgées. Souvent, les retraités comptent sur les intérêts de l’épargne. Une inflation élevée peut réduire la valeur réelle de leur épargne et de leurs revenus réels.

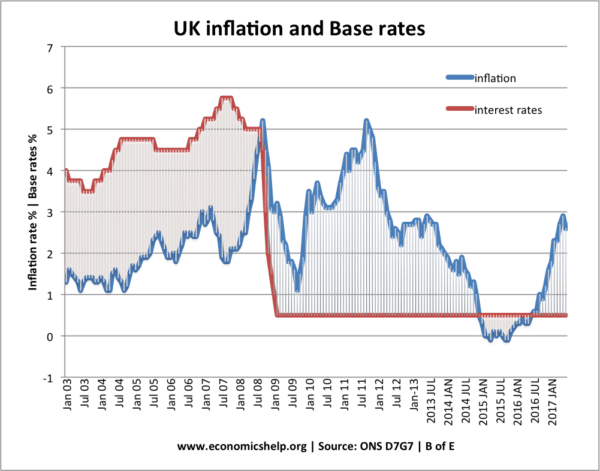

- Cependant, cela dépend du taux d’intérêt réel. par exemple, si un épargnant obtient un taux d’intérêt plus élevé que le taux d’inflation, il ne sera pas perdant. Cela s’est produit entre 2003 et 2008. Cependant, de 2008 à 2015, le taux d’inflation est plus élevé que les taux d’intérêt – et les épargnants étaient donc perdants au cours de cette période.

7. Coût de la réduction de l’inflation

Une inflation élevée est jugée inacceptable par conséquent, les gouvernements et les banques centrales estiment qu’il est préférable de la réduire. Cela impliquera des taux d’intérêt plus élevés pour réduire les dépenses et les investissements. Cette réduction de la demande globale (MA) entraînera une baisse de la croissance économique et du chômage. L’inflation est réduite, mais d’autres objectifs macroéconomiques ont un coût. Par conséquent, il est préférable de maintenir l’inflation à un niveau bas et d’éviter des efforts ultérieurs plus coûteux pour la réduire.

8. Traînée fiscale

Le montant de l’impôt que nous payons augmente en cas d’inflation. En effet, avec la hausse des salaires, plus de personnes se glisseront dans les tranches supérieures de l’impôt sur le revenu. Voir : Traînée fiscale

9. Une baisse des revenus réels

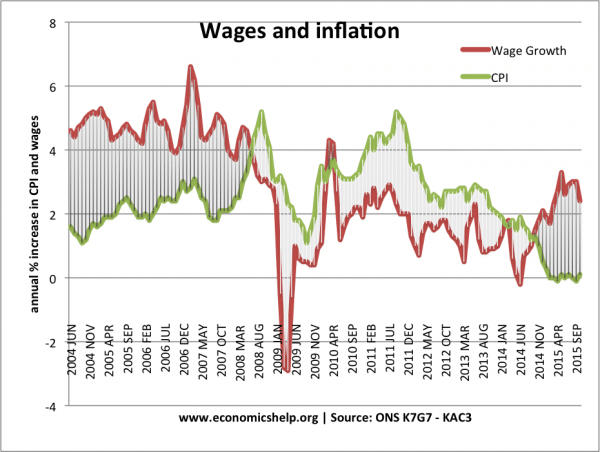

En période de modération salariale nominale, même une légère augmentation de l’inflation peut entraîner une baisse des salaires réels. Par exemple, au cours de la période 2010-17, le Royaume–Uni a connu des restrictions salariales, en particulier parmi les travailleurs du secteur public, avec des salaires limités de 1% par an. Cependant, avec une inflation de 2 à 4–, cela signifiait que les travailleurs voyaient une baisse des salaires réels

Graphique semant une inflation supérieure à la croissance des salaires 2010-2015 (baisse des salaires réels)

10. Les détenteurs d’obligations perdent

Dans les années 1970, de nombreux investisseurs s’attendaient à une faible inflation. Par conséquent, ils ont acheté des obligations d’État avec des taux d’intérêt d’environ 6%. Avec une faible inflation de 3 à 4%, ils gagnent à acheter des obligations d’État. Cependant, dans les années 1970, l’inflation était beaucoup plus élevée que prévu et supérieure au taux d’intérêt nominal. Par conséquent, les détenteurs d’obligations ont constaté une baisse de la valeur réelle de leurs obligations. Cela a facilité le remboursement de la dette par le gouvernement, mais cela signifie que les investisseurs sont perdants. En outre, cela rend les investisseurs moins disposés à acheter des obligations d’État à l’avenir.

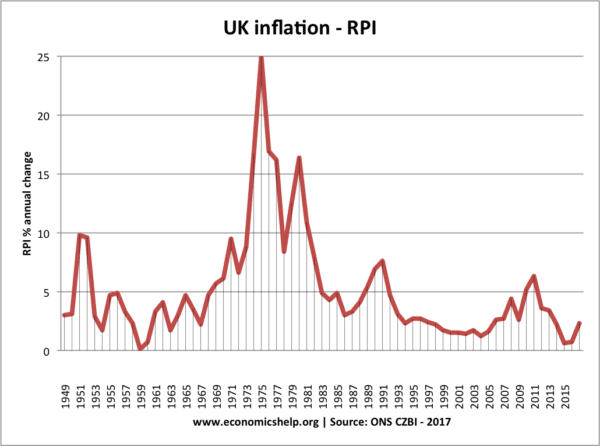

Inflation britannique d’après-guerre. L’inflation des années 1970 a créé de l’instabilité et entraîné une baisse de la valeur de l’épargne.

Coûts d’hyperinflation

- En période d’inflation extrême (par exemple, taux d’inflation supérieurs à 100%), l’inflation sape la confiance économique de base et peut détruire l’activité économique habituelle. Avec les périodes d’hyperinflation, les gens perdent toute confiance en l’argent et essaient de dépenser dès qu’ils reçoivent.

- Dans les pays en hyperinflation, nous voyons souvent émerger une « économie de troc » avec des consommateurs qui échangent des biens contre des services – à mesure que l’argent devient sans valeur. Le diagramme ci-dessus provient de l’Allemagne en 1923, lorsque l’hyperinflation a rendu l’argent sans valeur. Il y a des histoires de gens qui utilisent une brouette pour transporter de l’argent. Quand ils se sont arrêtés devant un magasin, l’argent a été laissé mais la brouette a été volée!

- Pendant l’hyperinflation, le coût de la gestion de la hausse des prix peut devenir extrême. Avec des prix qui augmentent jusqu’à 100% par jour – dès que les gens sont payés, ils doivent sortir et le dépenser. Dans certains cas, les travailleurs devaient payer deux fois par jour.

- Pendant l’hyperinflation, il y a également une redistribution très rapide des revenus – car les taux d’intérêt ne peuvent pas suivre la hausse des prix. Il a tendance à toucher le plus les épargnants de la classe moyenne. Les seules couches de la société à l’abri de l’hyperinflation sont celles qui possèdent des actifs physiques ou les débiteurs qui voient la valeur réelle des dettes effacées.

- Inflation anticipée et imprévue

- Si l’inflation est imprévue (par exemple, les gens s’attendent à un taux d’inflation plus bas), les coûts seront plus importants que si le taux d’inflation était prévu. C’est une inflation imprévue qui peut avoir un impact négatif sur les coûts d’une entreprise.

- Une faible inflation est souvent considérée comme inoffensive voire bénéfique car elle permet aux prix de s’ajuster plus facilement

Liée

- L’inflation est-elle nuisible?

- Coût de la déflation

- Définition de l’inflation