a nyilvános SaaS vállalati adatok a legjobb kiindulási pont a privát SaaS-üzlet értékelésekor, ezért létrehoztuk a SaaS Capital indexet (SCI), hogy naprakész értékelési eszköz legyen a tiszta játék, B2B, SaaS vállalkozások számára. Az ellátásilánc-kezdeményezés kizárja a nagyon alacsony éves szerződésértékkel (ACV) rendelkező vállalatokat, mivel ezek a vállalatok jellemzői jobban hasonlítanak a B2C vállalatokhoz, mint a B2B, és az évesített aktuális run-rate bevételen (ARR) alapulnak, nem pedig a többi indexhez hasonlóan. Az SCI háttere, kérjük, olvassa el a Q1 frissítést és a SaaS magánvállalatok értékelési keretrendszerét.

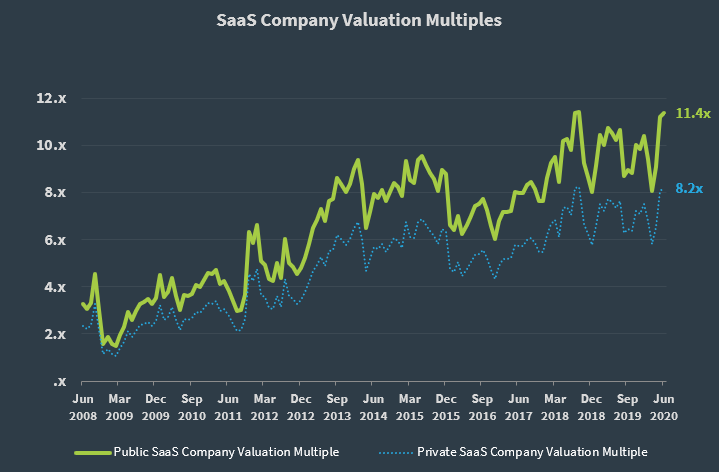

SaaS Vállalatértékelési többszörösei

június 30-tól az állami vállalatok Saas-értékelési többszörösének mediánja 11,4-szeres ARR. A korábbi 28% – os magánvállalati kedvezményt alkalmazva a SaaS magánvállalatok medián értékelési többszöröse jelenleg 8,2-szeres ARR. Az alábbi ábra a hosszú távú tendenciát mutatja.

a nyilvános piacokon az értékelések Minden idők legmagasabb értékei. Az SCI most az adatkészletünk történetének legmagasabb értékéhez kötődik, amelyet 2018 őszén találtak el.

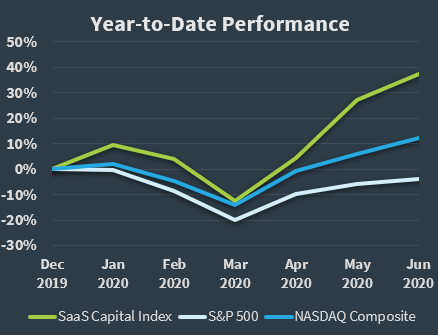

éves SaaS Capital Index teljesítmény vs.a széles piac

miután az első negyedév végén 12%-os csökkenést mutatott, az SCI élesen visszapattant, hogy most 37%-os éves nyereséget mutasson.

az első negyedév végén az SCI 12% – os csökkenést mutatott, ami kissé jobb volt, mint a NASDAQ Composite által mutatott veszteség. Az SCI-ben lévő készletek meredeken emelkedtek a márciusi mélypontról, az SCI-t az 37%-os éves nyereségre tolva. Ez összehasonlítja a NASDAQ Composite 12% – os nyereségét és 4% – os veszteséget az S&P 500 esetében.

az ellátásilánc-kezdeményezés állományainak 79% – a pozitív az évhez képest, a készletek 26% – a pedig több mint 50% – os növekedést mutat.

a legmagasabb Többszörössel rendelkező SaaS-társaságok

az alábbi táblázat a legmagasabb ARR-többszörössel rendelkező 5 vállalatot mutatja a Kjt-ből.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| Zoom Video Communications, Inc. | 53.4x | 92.8% | $109.39M | 97.0% | $253.54 | 273% |

| DataDog | 47.7x | 71.4% | $43.75M | 36.9% | $86.95 | 130% |

| Coupa Software Incorporated | 38.4x | 62.3% | $39.74M | 17.1% | $277.04 | 89% |

| Okta, Inc. | 34.x | 43.4% | $60.95M | 19.5% | $200.23 | 74% |

| Fastly, Inc. | 32.x | 234.8% | $20.97M | 26.4% | $85.19 | 324% |

*negyedéves bevétel elosztva minden hónapban, milliókban kifejezve

a Zoom Video Communications (ZM), a video-first kommunikációs platform és webkonferencia-szolgáltatások szolgáltatója 53,4-szeres ARR-val vezeti a listát. A bevételek növekedése közel 100% – kal nőtt ebben az évben, míg az állomány több mint 270% – kal nőtt a tavalyi év vége óta, ami arra kényszeríti a többszörösét, hogy idén eddig majdnem megduplázódjon.

a DataDog (Ddog), amely monitoring és elemzési platformot biztosít a fejlesztők, az informatikai (IT) műveleti csapatok és az üzleti felhasználók számára, szorosan követi a Közel 48x ARR többszörösét. A vállalat több mint 70% – kal emelkedett ebben az évben, mivel az állomány több mint kétszeresére nőtt, a bevétel pedig 37% – kal nőtt.

Coupa Software (Coupa), a Szolgáltató az üzleti kiadások menedzsment megoldások, látta, hogy a többszörös ugrás 62%, míg a többszörös Okta (OKTA), független szolgáltató identitás menedzsment megoldások, nőtt több mint 40%.

Fastly (FLSY), egy valós idejű tartalomszolgáltató hálózat (CDN), kerekíti a top 5 alját, de megkülönbözteti azt a különbséget, hogy a legnagyobb éves részvényárfolyam-nyereséggel rendelkezik, ami viszont a vállalat többszörös robbanását több mint 230%-kal növelte.

a legalacsonyabb Többszörössel rendelkező SaaS-társaságok

az alábbi táblázat a legkisebb ARR-többszörössel rendelkező 5 vállalatot mutatja a Kjt-ből.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| FireEye Inc | 3.x | -25.0% | $74.91M | -0.5% | $12.18 | -26% |

| Upland Software Inc | 3.1x | -25.8% | $22.68M | 23.5% | $34.76 | -3% |

| LogMein, Inc. | 3.2x | -2.1% | $107.46M | 1.7% | $84.77 | -1% |

| Talend SA ADR | 4.x | -20.3% | $22.71M | 8.8% | $34.66 | -11% |

| Cornerstone OnDemand, Inc. | 4.1x | -33.7% | $50.05M | 3.6% | $38.56 | -34% |

*negyedéves bevétel elosztva minden hónapban, milliókban kifejezve

amint azt fentebb megjegyeztük, az ellátásilánc-kezdeményezés állományainak többsége éves nyereséget mutat, de a legalacsonyabb többszörösű 5 közül egyik sem pozitív. A LogMeIn (LOGM) majdnem lapos, de ez a Francisco Partners és az Evergreen Coast Capital közelgő felvásárlásának köszönhető.

FireEye, Inc. A FEYE olyan hírszerzési alapú kiberbiztonsági megoldásokat kínál, amelyek lehetővé teszik a szervezetek számára, hogy felkészüljenek a kibertámadásokra, megelőzzék, reagáljanak rájuk és orvosolják azokat. A vállalat az SCI legalacsonyabb többszörösét parancsolja, mindössze 3x ARR-rel. Az éves bevétel lapos volt, mivel az állomány visszaesett.

Upland Software Inc. (UPLD) a szolgáltató a felhő-alapú vállalati munka menedzsment szoftver alkalmazások az információs technológia, folyamat kiválóság, Pénzügy, szakmai szolgáltatások és marketing funkciók szervezeteken belül. A bevétel 23,5% – kal nőtt ebben az évben, de a részvények laposak.

a Talend SA (TLND) nyílt forráskódú integrációs megoldásokat kínál adatorientált vállalatok és integrációs platformok számára az Apache Spark alatt. Év-to-date, egy 8.A 8% – os bevételnövekedés a 11% – os részvénycsökkenéssel együtt 20% – os csökkenést eredményez a társaságban.

Cornerstone OnDemand, Inc. (CSOD) tanulási és humántőke-menedzsment szoftvert biztosít, amelyet szoftver-szolgáltatásként (SaaS) szállítanak. A vállalat megkülönbözteti mind a legnagyobb részvénycsökkenést, mind a legnagyobb többszörös visszaesést.

Q2 SaaS ágazati megfigyelések

a hónap elején Rob Belcher frissítést adott a SaaS Capital közösségnek (itt csatlakozhat a közösséghez), amely a következő észrevételeket tartalmazta:

- az összes olyan vállalat, amellyel beszéltünk, PPP-finanszírozásra jelentkezett, megkapta. A Program hiányosságai ellenére hatékony eszköz volt a vállalatok segítésére a bérszámfejtésben és az alkalmazottak megtartásában.

- a portfóliónkban és a kilátásainkban szereplő vállalatokkal folytatott beszélgetések alapján a SaaS vállalatok zökkenőmentesen alkalmazkodtak a WFH-hoz. A tevékenységek és foglalások kezdeti csökkenése után, a Q2 végétől kezdve a Q3-ig folytatva, a kilátások kevésbé romlottak, mint eredetileg gondolták.

- továbbá az új értékesítési fronton úgy tűnik, hogy a SaaS termékek vásárlói alkalmazkodtak a távoli munkához is. Több vállalat beszámolt azokról a lehetőségekről, amelyek folyamatban voltak a COVID előtti lassulás előtt, elakad vagy teljesen meghal, míg a lezárások óta a csővezetékbe lépett lehetőségek normálisnak vagy még gyorsabban haladnak.

a bejegyzésben említett források:

- privát SaaS vállalati értékelések: Q1 2020 frissítés

- a SaaS Capital Index

- mit ér a SaaS cége?

- csatlakozzon a SaaS Capital hálózathoz

Nick Perry