I dati aziendali SaaS pubblici sono il miglior punto di partenza quando si valuta un’attività SaaS privata, quindi abbiamo creato il SaaS Capital Index (SCI) per essere uno strumento di valutazione aggiornato per le aziende pure-play, B2B, SaaS. Il SIC esclude le società con valori annui di contratto (ACV) molto bassi in quanto queste società hanno caratteristiche più simili alle società B2C che alle società B2B e si basa sulle entrate correnti annualizzate (ARR), non sulle entrate finali o previste come gli altri indici utilizzano. Per informazioni sulla SCI, consulta il nostro aggiornamento Q1 e il nostro framework di valutazione per le società SaaS private.

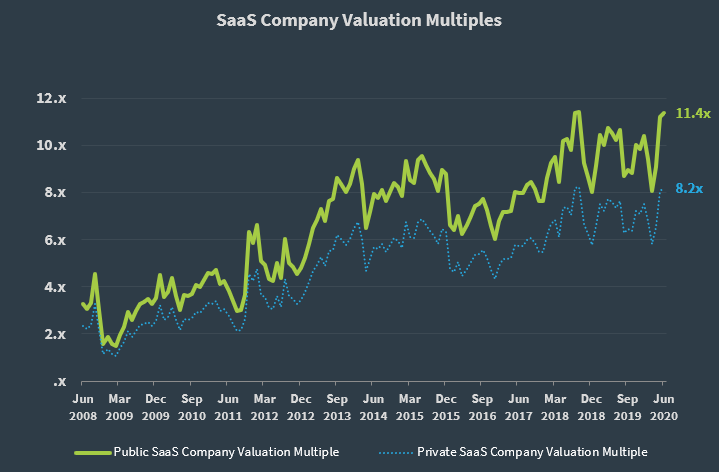

Multipli di valutazione delle società SaaS

Al 30 giugno, il multiplo mediano di valutazione SaaS per le società pubbliche è pari a 11,4 x ARR. Applicando lo sconto storico della società privata del 28%, la valutazione mediana multipla per le società SaaS private è attualmente di 8,2 x ARR. Il grafico seguente mostra la tendenza a lungo termine.

Le valutazioni sui mercati pubblici sono ai massimi storici. La SCI è ora legata al valore più alto nella storia del nostro set di dati, che è stato colpito nell’autunno di 2018.

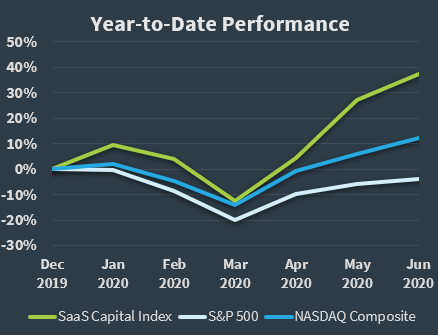

Andamento annuale dell’indice SaaS Capital rispetto all’ampio mercato

Dopo aver mostrato un calo del 12% alla fine del primo trimestre, il SIC è rimbalzato bruscamente per mostrare ora un guadagno da un anno all’altro del 37%.

Alla fine del primo trimestre, il SIC ha mostrato un calo del 12% che è stato marginalmente migliore della perdita mostrata dal NASDAQ Composite. I titoli del SIC si sono nettamente rialzati dai minimi di marzo, spingendo il SIC a un guadagno da inizio anno del 37%. Ciò si confronta con un guadagno del 12% per il NASDAQ Composite e una perdita del 4% per S&P 500.

Degli stock del SIC, il 79% è ora positivo sull’anno e il 26% degli stock mostra un guadagno superiore al 50%.

Società SaaS con i multipli più alti

La tabella seguente mostra le 5 società del SIC con i multipli ARR più alti.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| Zoom Video Communications, Inc. | 53.4x | 92.8% | $109.39M | 97.0% | $253.54 | 273% |

| DataDog | 47.7x | 71.4% | $43.75M | 36.9% | $86.95 | 130% |

| Coupa Software Incorporated | 38.4x | 62.3% | $39.74M | 17.1% | $277.04 | 89% |

| Okta, Inc. | 34.x | 43.4% | $60.95M | 19.5% | $200.23 | 74% |

| Fastly, Inc. | 32.x | 234.8% | $20.97M | 26.4% | $85.19 | 324% |

*Ricavi trimestrali distribuiti su ogni mese, espressi in milioni

Zoom Video Communications (ZM), un fornitore di piattaforma di comunicazione video-first e servizi di web conferencing, è in cima alla lista con un multiplo di 53.4 x ARR. La crescita dei ricavi è aumentata di quasi il 100% quest’anno mentre lo stock è aumentato di oltre il 270% dalla fine dello scorso anno, costringendo il suo multiplo a quasi raddoppiare finora quest’anno.

DataDog (DDOG), che fornisce una piattaforma di monitoraggio e analisi per sviluppatori, team operativi IT (Information Technology) e utenti aziendali, segue da vicino con un multiplo di quasi 48x ARR. Il multiplo della società è salito oltre il 70% finora quest’anno poiché lo stock è più che raddoppiato e le entrate sono aumentate del 37%.

Coupa Software (COUP), un fornitore di soluzioni di gestione della spesa aziendale, ha visto il suo salto multiplo 62% mentre il multiplo per Okta (OKTA), un fornitore indipendente di soluzioni di gestione delle identità, è aumentato di oltre il 40%.

Fastly (FLSY), una rete di distribuzione di contenuti in tempo reale (CDN), completa la parte inferiore della top 5 ma guadagna la distinzione di avere il più grande guadagno del prezzo delle azioni da un anno all’altro, che a sua volta ha inviato il multiplo della società a salire di oltre il 230%.

Società SaaS con i multipli più bassi

La tabella seguente mostra le 5 società del SIC con i multipli ARR più bassi.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| FireEye Inc | 3.x | -25.0% | $74.91M | -0.5% | $12.18 | -26% |

| Upland Software Inc | 3.1x | -25.8% | $22.68M | 23.5% | $34.76 | -3% |

| LogMein, Inc. | 3.2x | -2.1% | $107.46M | 1.7% | $84.77 | -1% |

| Talend SA ADR | 4.x | -20.3% | $22.71M | 8.8% | $34.66 | -11% |

| Cornerstone OnDemand, Inc. | 4.1x | -33.7% | $50.05M | 3.6% | $38.56 | -34% |

*Ricavi trimestrali distribuiti su ogni mese, espressi in milioni

Come notato sopra, la maggior parte delle scorte nel SIC mostra un guadagno da inizio anno, ma nessuno dei 5 con i multipli più bassi è positivo. LogMeIn (LOGM) è quasi piatta, ma ciò è dovuto alla sua imminente acquisizione da parte di Francisco Partners e Evergreen Coast Capital.

FireEye, Inc. (FEYE) fornisce soluzioni di sicurezza informatica basate sull’intelligence che consentono alle organizzazioni di prepararsi, prevenire, rispondere e porre rimedio agli attacchi informatici. La società comanda il multiplo più basso nella SCI a soli 3x ARR. Le entrate da inizio anno sono state piatte mentre il titolo è crollato.

Upland Software Inc. (UPLD) è un fornitore di applicazioni software di gestione del lavoro aziendale basate su cloud per la tecnologia dell’informazione, l’eccellenza dei processi, la finanza, i servizi professionali e le funzioni di marketing all’interno delle organizzazioni. Le entrate sono aumentate del 23,5% quest’anno, ma le azioni sono piatte.

Talend SA (TLND) è un fornitore di soluzioni di integrazione open source per aziende orientate ai dati e piattaforme di integrazione sotto Apache Spark. Anno-to-date, un 8.8% guadagno delle entrate combinato con un 11% stock declino lascia la società con un calo del 20% nel suo multiplo.

Cornerstone OnDemand, Inc. (CSOD) fornisce software di apprendimento e gestione del capitale umano, fornito come Software-as-a-Service (SaaS). La società guadagna la distinzione sia del più grande calo azionario che del più grande declino multiplo.

Q2 SaaS Sector Observations

All’inizio di questo mese, Rob Belcher ha fornito un aggiornamento alla comunità SaaS Capital (puoi unirti alla comunità qui) che includeva le seguenti osservazioni:

- Tutte le aziende con cui abbiamo parlato che hanno fatto domanda per il finanziamento PPP lo hanno ricevuto. Nonostante le carenze del programma, è stato uno strumento efficace per aiutare le aziende a fare il libro paga e trattenere i dipendenti.

- Sulla base delle conversazioni con le aziende del nostro portafoglio e le prospettive, le aziende SaaS si sono adattate perfettamente alla WFH. Dopo un iniziale calo delle attività e delle prenotazioni, che inizia con la fine del Q2 e continua nel Q3, le prospettive sono meno compromesse di quanto si pensasse inizialmente.

- Inoltre, sul nuovo fronte delle vendite, sembra che gli acquirenti di prodotti SaaS si siano adattati anche al lavoro a distanza. Diverse aziende hanno segnalato opportunità che erano in cantiere pre-COVID rallentando, stallo o morire del tutto, mentre le opportunità che sono entrati nella pipeline dal momento che i lockdown stanno progredendo come normale o anche più veloce.

Risorse menzionate in questo post:

- Valutazioni aziendali SaaS private: Aggiornamento Q1 2020

- L’indice di capitale SaaS

- Qual è il valore della tua azienda SaaS?

- Entra a far parte della rete SaaS Capital

Nick Perry