Offentlige saas-selskapsdata er det beste utgangspunktet når du vurderer en privat saas-virksomhet, så Vi opprettet SaaS Capital Index (SCI) for å være et oppdatert verdsettelsesverktøy for pure-play, B2B, SaaS-virksomheter. SCI ekskluderer selskaper med svært lave årlige kontraktsverdier (ACV), da disse selskapene har egenskaper som ligner MER PÅ B2C-selskaper ENN B2B, og er basert på årlig løpende løpende inntekter (ARR), ikke etterfølgende eller projiserte inntekter som andre indekser bruker. For bakgrunn på SCI, vennligst se Vår q1-oppdatering og vårt verdsettelsesramme for private saas-selskaper.

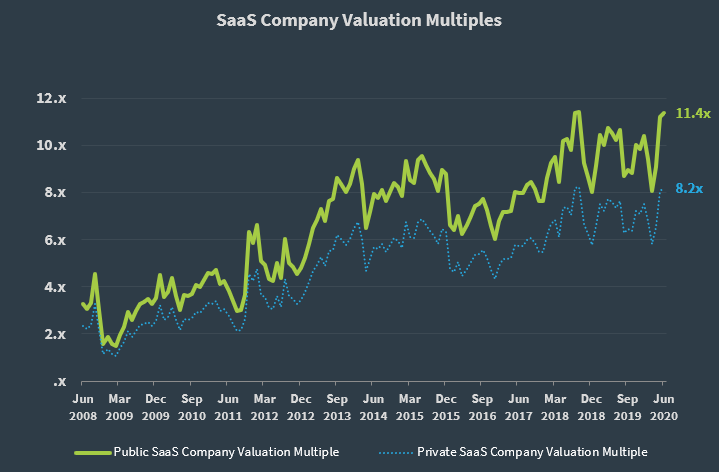

Saas Selskap Verdivurdering Multipler

per juni 30, median saas verdivurdering multiple for offentlige selskaper står på 11.4 X ARR. Ved å bruke den historiske private selskapsrabatten på 28%, er medianverdivurderingen flere for private saas-selskaper for tiden 8.2 X ARR. Tabellen nedenfor viser den langsiktige trenden.

Verdsettelser i de offentlige markedene er på all-time highs. SCI er nå bundet til den høyeste verdien i datasettets historie, som ble rammet høsten 2018.

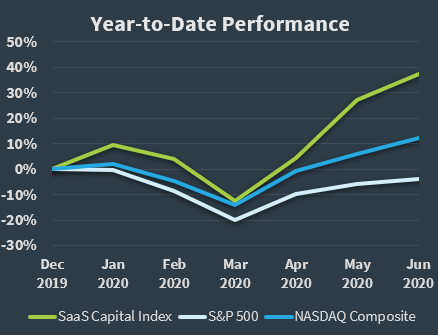

År-Til-Dato Saas Capital Index Ytelse vs Det Brede Markedet

etter å ha vist en nedgang på 12% ved utgangen av første kvartal, STEG SCI kraftig for å nå vise en årlig gevinst på 37%.

VED utgangen av første kvartal viste SCI en nedgang på 12% som var marginalt bedre enn tapet vist AV NASDAQ Composite. Aksjene i SCI har rallied kraftig fra Deres Mars nedturer, og presset SCI til en årlig gevinst på 37%. Dette sammenligner med en 12% gevinst FOR NASDAQ Composite og et 4% tap For S& P 500.

av aksjene i SCI er 79% nå positive på året med 26% av aksjene som viser en gevinst på mer enn 50%.

SaaS-Selskaper Med Høyest Multipler

tabellen nedenfor viser de 5 selskapene FRA SCI med høyest ARR-multipler.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| Zoom Video Communications, Inc. | 53.4x | 92.8% | $109.39M | 97.0% | $253.54 | 273% |

| DataDog | 47.7x | 71.4% | $43.75M | 36.9% | $86.95 | 130% |

| Coupa Software Incorporated | 38.4x | 62.3% | $39.74M | 17.1% | $277.04 | 89% |

| Okta, Inc. | 34.x | 43.4% | $60.95M | 19.5% | $200.23 | 74% |

| Fastly, Inc. | 32.x | 234.8% | $20.97M | 26.4% | $85.19 | 324% |

*Kvartalsinntekter spredt over hver måned, uttrykt i millioner

Zoom Video Communications (ZM), en leverandør av video-første kommunikasjonsplattform og webkonferansetjenester, topper listen med et flertall på 53,4 X ARR. Omsetningsveksten er opp nesten 100% i år, mens aksjen er opp mer enn 270% siden slutten av fjoråret, og tvinger flere til å nesten doble så langt i år.

DataDog (DDOG), som gir en overvåkings-og analyseplattform for utviklere, it-driftsteam og forretningsbrukere, følger tett bak med et flertall på nesten 48x ARR. Selskapets flere har steget mer enn 70% så langt i år som aksjen har mer enn doblet og inntektene har økt 37%.

Coupa Software (COUP), en leverandør Av Business Spend Management-løsninger, har sett sin multiple jump 62% mens multiple For Okta (OKTA), en uavhengig leverandør av identity management-løsninger, har steget mer enn 40%.

Fastly (FLSY), et sanntids innholdsleveringsnettverk (CDN), runder ut bunnen av topp 5, men tjener æren av å ha den største årlige aksjekursen, som igjen har sendt selskapets flere rocketing opp mer enn 230%.

SaaS-Selskaper Med Lavest Multipler

tabellen nedenfor viser de 5 selskapene FRA SCI med lavest ARR-multipler.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| FireEye Inc | 3.x | -25.0% | $74.91M | -0.5% | $12.18 | -26% |

| Upland Software Inc | 3.1x | -25.8% | $22.68M | 23.5% | $34.76 | -3% |

| LogMein, Inc. | 3.2x | -2.1% | $107.46M | 1.7% | $84.77 | -1% |

| Talend SA ADR | 4.x | -20.3% | $22.71M | 8.8% | $34.66 | -11% |

| Cornerstone OnDemand, Inc. | 4.1x | -33.7% | $50.05M | 3.6% | $38.56 | -34% |

*Kvartalsinntekter spredt over hver måned, uttrykt i millioner

som nevnt ovenfor, viser flertallet av aksjene i SCI en årlig gevinst, men ingen av de 5 med de laveste multiplene er positive. LogMeIn (LOGM) er nesten flat, men det skyldes det truende oppkjøpet Av Francisco Partners og Evergreen Coast Capital.

FireEye, Inc. FEYE leverer etterretningsbaserte cybersikkerhetsløsninger som gjør det mulig for organisasjoner å forberede seg på, forhindre, reagere på og rette opp cyberangrep. Selskapet kommandoer den laveste multiplum I SCI på bare 3x ARR. År-til-dato inntekter har vært flat som aksjen har falt.

Upland Software Inc. (UPLD) er en leverandør av skybaserte enterprise work management-programmer for informasjonsteknologi, prosesskompetanse, økonomi, profesjonelle tjenester og markedsføringsfunksjoner innen organisasjoner. Inntektene er opp 23.5% i år, men aksjene er flate.

Talend SA (TLND) er en leverandør av åpen kildekode integrasjonsløsninger for dataorienterte bedrifter og integrasjonsplattformer under Apache Spark. Fra år til år, 8.8% gevinst i inntekter kombinert med en 11% aksjenedgang forlater selskapet med en 20% nedgang i flere.

Hjørnestein OnDemand, Inc. (CSOD) gir læring og human capital management programvare, levert Som Software-as-A-Service (SaaS). Selskapet tjener forskjellen på både den største aksjefallet og den største nedgangen i flere.

Q2 Saas Sektorobservasjoner

Tidligere denne måneden ga Rob Belcher en oppdatering Til SaaS Capital community (du kan bli med i fellesskapet her) som inkluderte følgende observasjoner:

- alle selskapene vi har snakket med som søkte OM PPP-finansiering, mottok det. Til tross for programmets mangler var det et effektivt verktøy for å hjelpe bedrifter med å lage lønn og beholde ansatte.

- Basert på samtaler med selskaper i vår portefølje og prospekter, Har saas-selskapene sømløst tilpasset SEG WFH. Etter en innledende dukkert i aktiviteter og bestillinger, som begynner med Slutten Av Q2 og fortsetter Inn I Q3, er utsiktene mindre svekket enn opprinnelig antatt.

- Videre ser det Ut til at kjøpere Av SaaS-produkter også har justert seg til eksternt arbeid. Flere selskaper rapporterte muligheter som var i rørledningen før COVID sakker, staller eller dør helt, mens muligheter som har kommet inn i rørledningen siden lockdowns utvikler seg som normalt eller enda raskere.

Ressurser nevnt i dette innlegget:

- Privat Saas Selskap Verdivurderinger: Q1 2020 Oppdatering

- SaaS Capital Index

- Hva Er Ditt Saas Selskap Verdt?

- Bli Med I Saas Capital Network

Nick Perry