- 397acțiuni

am marea plăcere să vă prezint un nou scriitor, Jared Sleeper, care va aduce contribuții regulate la acest blog. Am fost foarte încântați să-l avem pe Jared să se alăture Matrix Partners recent, deoarece este un individ cu adevărat excepțional. Jared a crescut în Maine lucrând în magazinul alimentar al familiei sale. A avut o pasiune profundă pentru afaceri și investiții de la o vârstă fragedă. La Harvard, a condus cel mai mare club de investiții al Colegiului, crescând semnificativ numărul de membri și reorientându-l pe cercetarea fundamentală și investițiile bazate pe teze. Ca parte a acestei lucrări, el a reprezentat Harvard la 2013 Cornell Undergraduate Stock Pitch Challenge unde echipa sa a luat premiul cel Mare.

Putnam Investments, sponsor al competiției, l-a angajat ca investitor imediat după aceea. După mai puțin de doi ani a fost promovat (devenind cel mai tânăr analist al firmei) și a fost responsabil pentru toate investițiile companiilor publice de tehnologie mici și mijlocii. El a investit în spații care variază de la securitatea cibernetică la internetul de consum până la piețe, dar a avut o afinitate specială și se concentrează pe SaaS. La recomandările sale, Putnam a investit cu succes sute de milioane de dolari în companii SaaS, inclusiv Netsuite, Wix, Shopify, ServiceNow, Everbridge și Instructure. Jared vede lumea prin ochii unui investitor al companiei publice în unele dintre cele mai de succes companii SaaS, ceea ce aduce o perspectivă diferită cititorilor noștri. Dar el este, de asemenea, pur și simplu unul dintre cei mai deștepți (și mai drăguți) oameni pe care am avut plăcerea să-i întâlnesc și cred că vă veți bucura de scrisul său. El postează conținut de formă mai scurt pe investițiile tehnologice pe blogul său personal Sleeperthoughts.com.

ca unul dintre primii bloggeri care au scris despre LTV:CAC și, după ce am introdus obiectivul ca acest lucru să fie mai mare de 3 pentru o afacere SaaS sănătoasă, mi-am dat seama mai târziu că am făcut o greșeală semnificativă în a nu spune cititorilor mei când ar avea sens să calculez LTV și CAC. Mulți cititori încercau să calculeze LTV: CAC înainte de a avea vreo aparență a unui proces de vânzare repetabil și scalabil și ați putut vedea că numerele lor CAC s-ar schimba probabil pe măsură ce lucrau la scara abordărilor lor de vânzări și marketing.

în acest post, Jared explică greșelile comune pe care le vedem fondatorii fac în calcularea LTV:CAC și când și cum se calculează metrica pentru ao face cea mai eficientă.

–David Skok, autor al forEntrepreneurs

- Intro

- de ce calculăm LTV:CAC în primul rând

- când ar trebui să înceapă o pornire calcularea LTV:CAC?

- cum start-up-urile pot folosi practic LTV:CAC când este momentul potrivit

- unde LTV:CAC poate fi util înainte de a găsi un proces de vânzare repetabil

- o notă privind precizia/zecimale

- în cele din urmă, pe comunicarea investitorilor

- în concluzie

Intro

la Matrix, suntem mari fani ai metricilor SaaS. Ne place să ajutăm companiile noastre din portofoliu să înțeleagă pârghiile cheie pe care le pot trage pentru a rezolva blocajele din pâlnia lor de vânzări, pentru a reduce putina și pentru a crește veniturile din expansiune din vânzarea în sus/încrucișată. În timp ce suntem încântați să vedem că tot mai multe startup-uri îmbrățișează abordări bazate pe valori pentru a lua decizii de intrare pe piață și pentru a se adresa potențialilor investitori, suntem conștienți că am ajutat la dezlănțuirea unui monstru pe scena de pornire sub forma raportului LTV:CAC. Adesea vedem fondatorii făcând patru greșeli cheie pe LTV: CAC:

1) calculând metrica prea curând.

2) Hiperfocalizarea asupra specificului modului în care este calculat.

3) neutilizarea LTV:CAC pentru a conduce deciziile de afaceri.

4) nu înțeleg pe deplin modul în care influențează deciziile pe care le iau investitorii.

David și cu mine am discutat pe larg despre aceste provocări, iar în restul acestui post ne-am unit pentru a aborda unele dintre problemele cheie: când ar trebui o companie să calculeze această valoare cu propriile sale date în primul rând și care sunt câteva dintre modalitățile corecte de a o folosi ca pornire în stadiu incipient?

de ce calculăm LTV:CAC în primul rând

LTV:CAC este un instrument pentru măsurarea eficienței unei părți cruciale a afacerii, a pâlniei de vânzări și marketing. Ea face acest lucru prin a pune o întrebare simplă: este un client în valoare de mai mult (LTV – durata de viață valoare) decât ceea ce costă să – și vândă pentru a le (CAC-costul de a dobândi un client)? Pentru fondatori și investitori deopotrivă, cadrul poate ajuta oferi răspunsuri la întrebări importante, cum ar fi:

- chiar dacă, la fel ca majoritatea companiilor SaaS, această companie pierde bani, va deveni vreodată profitabilă?

- este accesul la piață eficient, în general și la margini?

- unde / când să investești mai mult în vânzări și marketing?

- cât să investești în vânzări și marketing?

- ce tipuri de clienți, produse, linii de afaceri etc. sunt cele mai profitabile?

rețineți că toate aceste întrebări sunt fundamental despre LTV marginal:CAC. (Notă: David M-a informat că mi-am lăsat trecutul economic să se strecoare aici. Dacă „marginal” este un concept străin, iată un mare explicator). Reformularea mai simplu, pentru a lua decizii cu privire la ce să facă în viitor, este important să se știe cât de mult LTV va rezulta din următoarea unitate de CAC, dacă asta înseamnă cheltuieli un alt $1,000 pe Google adwords sau angajarea unui nou reprezentant de vânzări. deci LTV:CAC este utilizat pentru a face predicții despre rezultatele viitoare, pe baza rezultatelor anterioare, care vor ajuta la luarea deciziilor importante de afaceri.

când ar trebui să înceapă o pornire calcularea LTV:CAC?

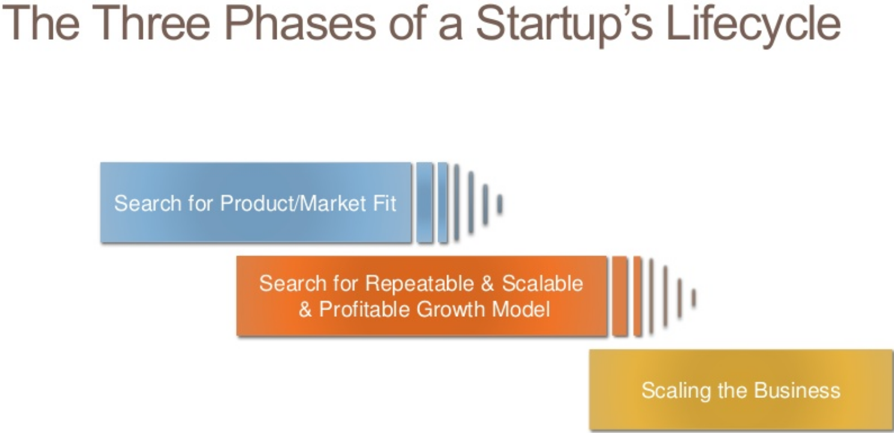

pentru a utiliza LTV:CAC pentru a ghida luarea deciziilor, datele care curg în calcul trebuie să fie suficient de semnificative pentru a avea valoare predictivă. De exemplu, dacă un fondator încheie ea însăși oferte, acele oferte (și salariul ei) probabil că nu aparțin calculului LTV:CAC, deoarece învățăm foarte puțin despre cât de productiv ar fi un reprezentant de vânzări nou angajat. În mod similar, pentru startup-urile care achiziționează clienți prin relații preexistente sau care promit o atenție promițătoare a succesului clienților la primele zeci de clienți, aceste oferte probabil nu oferă informații bune despre cum va arăta o piață mai normalizată. Conceptul lui David despre „cele trei etape ale unui start-up” surprinde acest lucru bine:

David Skok( DS): cred că un startup are trei etape: căutarea potrivirii produsului/pieței, căutarea unui proces de creștere repetabil, scalabil și profitabil și faza de expansiune. Ceea ce ar fi trebuit să subliniez atunci când vorbesc despre LTV:CAC este că numerele vor fi cu adevărat semnificative și fiabile doar atunci când ați găsit un proces de creștere repetabil și scalabil. Deci, dacă toate oportunitățile Dvs. timpurii provin din fluxul de plumb de intrare sau din căutarea plătită, nu presupuneți că aceste canale se vor scala infinit. O experiență mai tipică este că, pe măsură ce o companie trebuie să scaleze fluxul de plumb, este forțată să adauge canale mai scumpe, uneori incluzând generarea de plumb costisitoare prin DST (vânzări de dezvoltare a vânzărilor).

pe scurt, LTV:CAC calculat din datele companiei devine relevant atunci când procesul de creștere devine atât repetabil, cât și scalabil, iar alimentarea datelor în acesta este instructivă cu privire la rezultatele viitoare.

cum start-up-urile pot folosi practic LTV:CAC când este momentul potrivit

când procesul scalabil de lansare pe piață este în curs, LTV:CAC devine rapid indispensabil pentru luarea deciziilor de afaceri. Iată câteva exemple concrete de întrebări la care sunt potrivite pentru a răspunde:

1) Ce dimensiune sau tip de client este cel mai eficient de achiziționat? Poate că clienții întreprinderii au CAC mai mare, dar mult mai mici putinei și, astfel, LTV mai mare. Evident, clientul stabilit cu LTV mai mare: CAC, toate celelalte egale, merită investiții mai incrementale. Dar este, de asemenea, util să te uiți la clienții mai puțin profitabili și să pui întrebarea dacă există ceva care poate fi făcut pentru a-i face mai profitabili.

DS: la HubSpot existau două tipuri de clienți (personae) în primele zile: proprietarul Ollie și Marketing Mary. Proprietarul Ollie a fost proprietarul unei afaceri foarte mici și și-a făcut propriul marketing. Marketing Mary a lucrat pentru o companie ceva mai mare și a fost responsabil de marketing. Pentru o vreme, compania a avut dificultăți în a alege pe ce persoană să se concentreze inițial. Acest lucru a împiedicat succesul, deoarece produsul optim necesar pentru fiecare persoană era diferit. În cele din urmă, compania a folosit LTV:CAC și Months pentru a recupera CAC ca valori pentru a evalua fiecare persoană și a descoperit rapid că marketingul Mary era un client mai profitabil. Aceasta a rezolvat discuția, iar accentul sa mutat la Maria.

mai târziu, compania a descoperit că vânzarea către proprietarul Ollie printr-un partener de canal a produs chiar mai bine LTV:CAC decât vânzarea către Marketing Mary. Acest lucru se datorează faptului că canalul făcea munca grea de a-l ajuta pe Ollie să scrie conținutul și să utilizeze software-ul. Dar fără metrica LTV: CAC, nu am fi știut asta.

2) Cât de mult pot fi cheltuite practic pentru a dobândi un anumit tip de client? Acest lucru este legat, dar în aplicațiile cu atingere inferioară, cum ar fi SaaS de mare viteză și B2C, este esențial pentru reglarea cheltuielilor de marketing. Mulți comercianți cu amănuntul online trebuie să calculeze cât sunt dispuși să plătească pentru o recomandare – LTV:CAC oferă răspunsul, ca și cum LTV-ul unui client nou este de 100 USD, iar raportul țintă LTV:CAC este de 3:1, o recomandare bună valorează ~30 USD.

DS: există un avertisment important aici. În timp ce, în teorie, un raport LTV:CAC bine calculat oferă acest răspuns, startup-urile trebuie să urmărească și o metrică aferentă, „luni pentru a recupera CAC.”Dacă este nevoie de prea mult timp pentru a recupera cheltuielile de marketing, o pornire poate necesita sume nefuncționale de capital. Din acest motiv, consider luni pentru a recupera CAC o valoare și mai puternică în primele etape ale vieții unui startup. Consultați postarea mea aici pentru mai multe detalii despre luni pentru a recupera CAC și alte valori SaaS.

3) câți reprezentanți de vânzări ar trebui angajați? În funcție de ceea ce decide un startup LTV adecvat:obiectivul CAC este (din nou, pe baza înțelegerii de către conducere a ipotezelor implicate), ar trebui să aducă cât mai multe unități de creștere (reprezentanți de vânzări), atâta timp cât economia unității marginale se menține și restul afacerii o poate gestiona. Dacă economia unității funcționează, subinvestirea în S & M nu înseamnă „conservarea prudentă a numerarului”, ci lăsarea banilor pe masă și crearea unei oportunități pentru concurenți de a crește mai repede și de a câștiga piața.

unde LTV:CAC poate fi util înainte de a găsi un proces de vânzare repetabil

în timp ce spunem că numerele dvs. LTV:CAC nu vor fi corecte până când nu ați găsit un proces de vânzare repetabil și scalabil, nu sugerăm că nu ar trebui să vă gândiți la aceste valori înainte de acel moment. Există încă o valoare semnificativă pentru fondatori în gândirea LTV: CAC:

1) Găsirea echilibrului dintre prețuri și complexitatea vânzărilor. Dacă știți că aveți un produs complex care nu poate fi vândut cu ușurință fără implicarea extinsă a persoanei de vânzări, puteți elabora un interval de preț minim brut pe care trebuie să îl percepeți pentru a obține o rambursare decentă a procesului de vânzare respectiv.

DS: să folosim un exemplu pentru a aduce această idee la viață. Imaginați-vă că vă așteptați că va trebui să utilizați o persoană de vânzări din interior pentru a parcurge clienții prin analiza nevoilor, evaluarea produsului și procesul de închidere. Estimați că persoana de vânzări din interior vă va costa în jur de 120k USD pe an în OTE (la câștigurile țintă), care este de 10k USD pe lună. Estimați că ar putea să închidă două conturi pe lună. Făcând un calcul CAC foarte simplu, care exclude costurile de marketing și cheltuielile de gestionare a vânzărilor, costurile noastre de vânzări interioare sunt de 10k USD pe lună + aprox. 30% în costuri generale suplimentare = $13k. Dacă dorim să urmăm recomandarea mea de recuperare a CAC în mai puțin de 12 luni, cu 2 vânzări de clienți pe lună, putem vedea că trebuie să percepem $6.5 K în marja brută pe client. Apoi, acest lucru ar trebui să fie mărit printr-o estimare similară a costurilor de marketing și o alocare echitabilă a costurilor de gestionare a vânzărilor (de exemplu, un manager de vânzări pentru fiecare 6-10 persoane de vânzări).

s-ar putea să credeți că puteți închide mai mult de 2 clienți pe lună, astfel încât să puteți reduce prețurile. Dar, pe de altă parte, este posibil să aveți o vânzare mai complexă în care trebuie să utilizați ingineri de vânzări pentru demonstrații, dovada conceptelor etc. Acest lucru crește CAC și, prin urmare, înseamnă că trebuie să încărcați mai mult.

2) Odată ce recunoașteți importanța CAC și cum vă poate forța să vă prețuiți produsul mai mult decât v-ați dori în mod ideal, vă oferă conștientizarea cât de dăunător este pentru afacerea dvs. să aveți un proces complex de vânzare. Înarmat cu această realizare, există multe lucruri pe care le puteți face pentru a simplifica procesul de vânzare și CAC mai mici. De exemplu, puteți crea o versiune freemium? Sau dacă utilizați o încercare gratuită, puteți simplifica această încercare gratuită oferind instrucțiuni ghidate pentru a ajuta perspectiva să ajungă la Wow! moment mai rapid și cu mai puțină muncă?

o notă privind precizia/zecimale

datele care curge în calcularea LTV:CAC va fi cocoloașe și murdar – în unele moduri este aproape insultător pentru a comprima toate detaliile unui proces de vânzare de succes într-un singur raport, util cum ar fi. Pentru a reformula unul dintre citatele mele preferate ale lui Peter Thiel: LTV:rapoartele CAC trebuie utilizate, nu crezute. Ele ne ajută să luăm aceste date și să le facem acționabile, dar nu ar trebui să cădem în greșeala de a le trata ca evanghelie. Un raport LTV: CAC de 3,14159:1 este puțin mai bun decât 3: 1. 3.1: 1 este, de asemenea, puțin mai bună decât 3. Nu am văzut niciodată o situație în care mai mult de o singură zecimală este utilă pentru luarea unei decizii.

în cele din urmă, pe comunicarea investitorilor

în cele din urmă, o notă rapidă cu privire la modul de a comunica investitorilor. Când companiile ne prezintă la Matrix și LTV: CAC face parte din ecuație, căutăm câteva lucruri cheie. Un LTV puternic:Raportul CAC este un plus, desigur, dar foarte puține companii vin cu punți de pitch care afișează rapoarte subpar. Ceea ce căutăm cu adevărat este dovada că fondatorul înțelege logica din spatele calculului și are un mod inteligent de a gândi cum s-ar putea schimba pe măsură ce compania crește.

în cele din urmă o pornire de succes va trebui să crească sale du-te-la-piață cheltui multi multipli de ceea ce este atunci când ne întâlnim cu ei, și astfel apelul real facem nu este ” aceasta companie are un LTV puternic: CAC în ultimul an, a+” ci mai degrabă ” aceasta companie are larg produs-piață se potrivesc și:CAC astăzi este probabil durabilă la niveluri similare în timp.”Fondatorii din partea de sus a jocului lor de pitching își vor folosi datele nu ca o metrică de vanitate în piept pe un diapozitiv aruncat, ci mai degrabă ca un instrument pentru a demonstra înțelegerea lor robustă a economiei unității de bază a afacerii lor și a modului în care se leagă de planurile de creștere viitoare post-finanțare.