offentlige SaaS-virksomhedsdata er det bedste udgangspunkt, når man vurderer en privat SaaS-virksomhed, så vi oprettede SaaS-Kapitalindekset (SCI) til at være et opdateret værdiansættelsesværktøj til pure-play, B2B, SaaS-virksomheder. SCI udelukker virksomheder med meget lave årlige kontraktværdier (ACV), da disse virksomheder har egenskaber, der ligner mere B2C-virksomheder end B2B, og er baseret på årlig løbende omsætning (ARR), ikke efterfølgende eller forventet omsætning som andre indekser bruger. For baggrund om SCI, se vores opdatering af 1. kvartal og vores værdiansættelsesramme for private SaaS-virksomheder.

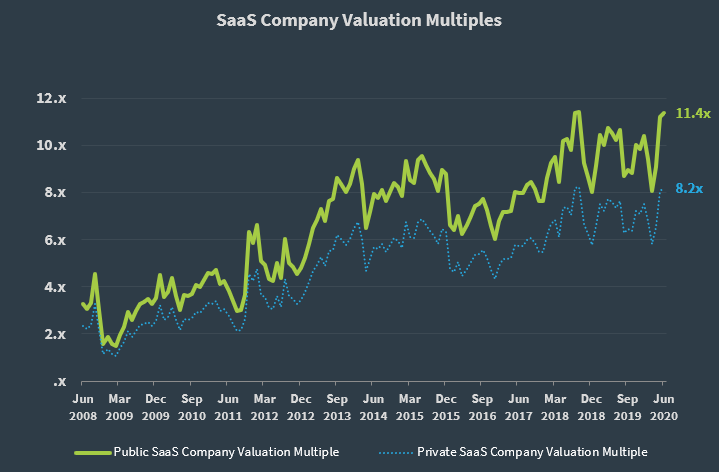

Saas-Selskabsvurderingsmultipler

fra 30.juni ligger median SaaS-værdiansættelsesmultipler for offentlige virksomheder på 11,4 gange. Ved anvendelse af den historiske private virksomhedsrabat på 28% er medianvurderingsmultiplen for private SaaS-virksomheder i øjeblikket 8,2 gange ARR. Diagrammet nedenfor viser den langsigtede tendens.

værdiansættelser på de offentlige markeder er på højeste tid. SCI er nu bundet til den højeste værdi i vores datasæts historie, som blev ramt i efteråret 2018.

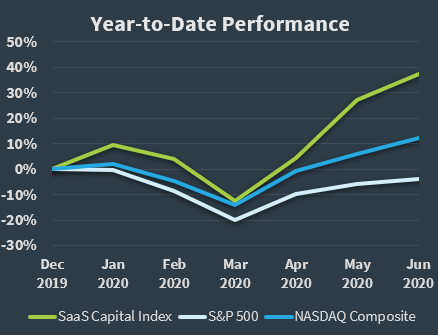

år-til-dato Saas Kapitalindeks præstation vs. det brede marked

efter at have vist et fald på 12% ved udgangen af første kvartal steg SCI kraftigt for nu at vise en årlig gevinst på 37%.

ved udgangen af første kvartal viste SCI et fald på 12%, hvilket var marginalt bedre end det tab, der blev vist af NASDAKK-kompositionen. Lagrene i SCI har rallied kraftigt fra deres Marts nedture, skubber SCI til en år-til-dato gevinst på 37%. Dette kan sammenlignes med en 12% gevinst for den sammensatte sammensætning og et 4% tab for S&P 500.

af lagrene i SCI er 79% nu positive på året, hvor 26% af lagrene viser en gevinst på mere end 50%.

SaaS-virksomheder med de højeste multipler

nedenstående tabel viser de 5 virksomheder fra SCI med de højeste ARR-multipler.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| Zoom Video Communications, Inc. | 53.4x | 92.8% | $109.39M | 97.0% | $253.54 | 273% |

| DataDog | 47.7x | 71.4% | $43.75M | 36.9% | $86.95 | 130% |

| Coupa Software Incorporated | 38.4x | 62.3% | $39.74M | 17.1% | $277.04 | 89% |

| Okta, Inc. | 34.x | 43.4% | $60.95M | 19.5% | $200.23 | 74% |

| Fastly, Inc. | 32.x | 234.8% | $20.97M | 26.4% | $85.19 | 324% |

*kvartalsomsætning fordelt på hver måned, udtrykt i millioner

, en udbyder af video-first kommunikationsplatform og internetkonferencetjenester, topper listen med et multiplum af 53,4 gange ARR. Omsætningsvæksten er op næsten 100% i år, mens bestanden er op mere end 270% siden slutningen af sidste år, hvilket tvinger dens multipel til næsten dobbelt så langt i år.

DataDog (DDOG), som giver en overvågnings-og analyseplatform for udviklere, it-driftsteams og forretningsbrugere, følger tæt bagud med et multiplum på næsten 48 gange ARR. Selskabets multiplum er steget mere end 70% indtil videre i år, da aktien er mere end fordoblet, og omsætningen er steget med 37%.

Coupa (COUP), en udbyder af Business Spend Management-løsninger, har set sit multiple Spring 62%, mens multiple for Okta (OKTA), en uafhængig udbyder af identity management-løsninger, er steget mere end 40%.

Fastly (FLSY), et realtids indholdsleveringsnetværk (CDN), afrunder bunden af top 5, men tjener sondringen mellem at have den største årlige aktiekursgevinst, som igen har sendt selskabets flere raket op mere end 230%.

SaaS-virksomheder med De laveste multipla

nedenstående tabel viser de 5 virksomheder fra SCI med de laveste ARR-multipla.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| FireEye Inc | 3.x | -25.0% | $74.91M | -0.5% | $12.18 | -26% |

| Upland Software Inc | 3.1x | -25.8% | $22.68M | 23.5% | $34.76 | -3% |

| LogMein, Inc. | 3.2x | -2.1% | $107.46M | 1.7% | $84.77 | -1% |

| Talend SA ADR | 4.x | -20.3% | $22.71M | 8.8% | $34.66 | -11% |

| Cornerstone OnDemand, Inc. | 4.1x | -33.7% | $50.05M | 3.6% | $38.56 | -34% |

*kvartalsomsætning fordelt på hver måned udtrykt i millioner

som nævnt ovenfor viser størstedelen af lagrene i SCI en årlig gevinst, men ingen af de 5 med de laveste multipler er positive. LogMeIn (LOGM) er næsten flad, men det skyldes dets truende erhvervelse af Francisco Partners og Evergreen Coast Capital.

FireEye, Inc. (FEYE) leverer efterretningsbaserede cybersikkerhedsløsninger, der giver organisationer mulighed for at forberede sig på, forhindre, reagere på og afhjælpe cyberangreb. Virksomheden kommanderer det laveste multiplum i SCI på kun 3 gange ARR. Årlig omsætning har været flad, da bestanden er faldet.

Inc. UPLD (UPLD) er en udbyder af cloud-baserede virksomhedsarbejdsstyringsprogrammer til informationsteknologi, procesekspertise, Økonomi, professionelle tjenester og marketingfunktioner inden for organisationer. Omsætningen er steget 23.5% i år, men aktierne er flade.

Talend SA (TLND) er leverandør af open source-integrationsløsninger til dataorienterede virksomheder og integrationsplatforme under Apache Spark. År til dato, en 8.8% gevinst i omsætning kombineret med en 11% aktiefald efterlader virksomheden med et fald på 20% i sit multiplum.

Cornerstone OnDemand, Inc. (CSOD) leverer programmer til styring af læring og menneskelig kapital, leveret som programmer som en tjeneste (SaaS). Virksomheden tjener sondringen mellem både det største aktiefald og det største fald i flere.

2. kvartal Saas Sektorobservationer

tidligere denne måned leverede Rob Belcher en opdatering til SaaS Capital community (du kan deltage i samfundet her), der indeholdt følgende observationer:

- alle de virksomheder, vi har talt med, der ansøgte om PPP-finansiering, modtog det. På trods af programmets mangler var det et effektivt værktøj til at hjælpe virksomheder med at lave lønningsliste og fastholde medarbejdere.

- baseret på samtaler med virksomheder i vores portefølje og kundeemner har SaaS-virksomheder problemfrit tilpasset sig VFH. Efter en indledende dukkert i aktiviteter og bookinger, der begynder med slutningen af 2.kvartal og fortsætter i 3. kvartal, er udsigterne mindre forringede end oprindeligt antaget.

- på den nye salgsfront ser det ud til, at købere af SaaS-produkter også har tilpasset sig fjernarbejde. Flere virksomheder rapporterede om muligheder, der var i pipeline, før COVID blev langsommere, stopper eller dør helt, mens muligheder, der er kommet ind i rørledningen, siden nedlukningerne skrider frem som normalt eller endnu hurtigere.

ressourcer nævnt i dette indlæg:

- Private Saas-virksomhedsvurderinger: opdatering i 1. kvartal 2020

- SaaS-Kapitalindekset

- Hvad er dit SaaS-selskab værd?

- Deltag i SaaS Capital-netværket

Nick Perry