Die keynesianische Konsumfunktion basierte auf zwei Haupthypothesen. Erstens liegt die marginale Konsumneigung zwischen 0 und 1. Zweitens sinkt die durchschnittliche Konsumneigung mit steigendem Einkommen. Frühe empirische Studien stimmten mit diesen Hypothesen überein. Nach dem Zweiten Weltkrieg wurde jedoch beobachtet, dass die Ersparnis nicht mit steigendem Einkommen stieg. Das keynesianische Modell konnte daher das Konsumphänomen nicht erklären, und so wurde die Theorie der intertemporalen Wahl entwickelt. Die Analyse der intertemporalen Wahl wurde 1834 von John Rae in der „Soziologischen Theorie des Kapitals“ eingeführt. Später erarbeiteten Eugen von Böhm-Bawerk 1889 und Irving Fisher 1930 das Modell. Einige andere Modelle, die auf intertemporaler Wahl basieren, umfassen die von Franco Modigliani vorgeschlagene Lebenszyklushypothese und die von Milton Friedman vorgeschlagene Hypothese des dauerhaften Einkommens. Das Konzept des Walrasischen Gleichgewichts kann auch erweitert werden, um die intertemporale Wahl einzubeziehen. Die Walrasische Analyse eines solchen Gleichgewichts führt zwei „neue“ Preiskonzepte ein: Terminpreise und Spotpreise.

Fishers Modell des intertemporalen Verbrauchsbearbeiten

Irving Fisher entwickelte die Theorie der intertemporalen Wahl in seinem Buch Theorie des Interesses (1930). Im Gegensatz zu Keynes, der den Konsum mit dem aktuellen Einkommen in Verbindung brachte, zeigte Fishers Modell, wie rational vorausschauende Verbraucher den Konsum für die Gegenwart und Zukunft wählen, um ihre Lebenszufriedenheit zu maximieren.

Laut Fisher hängt die Ungeduld eines Einzelnen von vier Merkmalen seines Einkommensstroms ab: der Größe, der Zeitform, der Zusammensetzung und dem Risiko. Darüber hinaus sind Voraussicht, Selbstbeherrschung, Gewohnheit, Lebenserwartung und Vermächtnismotiv (oder Sorge um das Leben anderer) die fünf persönlichen Faktoren, die die Ungeduld einer Person bestimmen, die wiederum ihre Zeitpräferenz bestimmt.

Um die Wahl zu verstehen, die ein Verbraucher über verschiedene Zeiträume ausübt, nehmen wir den Konsum in einem Zeitraum als zusammengesetzte Ware. Angenommen, es gibt einen Verbraucher, N {\displaystyle N}}

Rohstoffe und zwei Perioden. Präferenzen sind gegeben durch U ( x 1 , x 2 ) {\displaystyle U(x_{1},x_{2})}

wobei x t = ( x t 1, … , x t N ) {\displaystyle x_{t}=(x_{t1},\Punkte ,x_{tN})}

. Einkommen in der Periode t {\displaystyle t}}

unterhalb von t {\displaystyle Y_{t}}

. Die Ersparnis in Periode 1 ist S 1 {\displaystyle S_{1}}

, ausgaben in der Periode t {\displaystyle t}}

ist C t {\displaystyle C_{t}}

, und r {\displaystyle r}

ist der Zinssatz. Wenn die Person in der ersten Periode nicht in der Lage ist, gegen zukünftiges Einkommen zu leihen, unterliegt sie in jeder Periode separaten Budgetbeschränkungen: C 1 + S 1 ≤ Y 1 , {\displaystyle C_{1}+S_{1}\leq Y_{1},}

(1) C 2 ≤ Y 2 + S 1 ( 1 + r ) . {\displaystyle C_{2}\leq Y_{2}+S_{1}(1+r).}

(2)

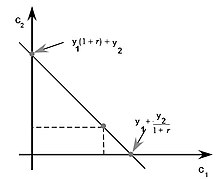

Wenn andererseits eine solche Kreditaufnahme möglich ist, unterliegt die Person einer einzigen intertemporalen Budgetbeschränkung:

C 1 + C 2 1 + r = Y 1 + Y 2 1 + r. {\displaystyle C_{1}+{\frac {C_{2}}{1+r}}=Y_{1}+{\frac {Y_{2}}{1+r}}.}

(3)

Die linke Seite zeigt den Barwert der Ausgaben und die rechte Seite zeigt den Barwert des Einkommens. Multiplikation der Gleichung mit ( 1 + r ) {\displaystyle (1+r)}

würde uns die entsprechenden zukünftigen Werte geben.

Nun muss der Konsument ein C 1 {\displaystyle C_{1}}

und C2 {\displaystyle C_{2}}

um U ( C 1 , C 2 ) zu maximieren {\displaystyle U(C_{1},C_{2})}

vorbehaltlich C 1 + C 2 / ( 1 + r ) = Y 1 + Y 2 / ( 1 + r ) . {\displaystyle C_{1}+C_{2}/(1+r)=Y_{1}+Y_{2}/(1+r).}

Ein Verbraucher kann ein Netto-Sparer oder ein Netto-Kreditnehmer sein. Wenn er sich anfangs auf einem Konsumniveau befindet, auf dem er weder ein Netto-Kreditnehmer noch ein Netto-Sparer ist, kann eine Einkommenssteigerung ihn je nach seinen Vorlieben zu einem Netto-Sparer oder einem Netto-Kreditnehmer machen. Eine Erhöhung des laufenden Einkommens oder des zukünftigen Einkommens erhöht den aktuellen und zukünftigen Verbrauch (Konsumglättungsmotive).

Betrachten Sie nun ein Szenario, in dem die Zinssätze erhöht werden. Wenn der Verbraucher ein Nettosparer ist, wird er in der aktuellen Periode aufgrund des Substitutionseffekts mehr sparen und in der aktuellen Periode aufgrund des Einkommenseffekts mehr konsumieren. Der Nettoeffekt wird somit mehrdeutig. Wenn der Verbraucher jedoch ein Netto-Kreditnehmer ist, wird er in der laufenden Periode aufgrund des Substitutionseffekts und des Einkommenseffekts tendenziell weniger konsumieren, wodurch sich sein Gesamtstromverbrauch verringert.

Modiglianis Lebenszyklushypothesebearbeiten

Die Lebenszyklushypothese basiert auf folgendem Modell:

max U t = ∑ t U ( C t ) ( 1 + δ ) − t {\displaystyle \max U_{t}=\Summe _{t}U(C_{t})(1+\delta )^{-t}}

vorbehaltlich

∑ t C t ( 1 + r ) – t = ∑ t Y t ( 1 + r ) − t + W 0 , {\displaystyle \Summe _{t}C_{t}(1+r)^{-t}=\Summe _{t}Y_{t}(1+r)^{-t}+W_{0},}

wobei

U (Ct) die Zufriedenheit ist, die vom Verbrauch im Zeitraum t erhalten wird, Ct das Verbrauchsniveau zum Zeitpunkt t ist, Yt das Einkommen zum Zeitpunkt t ist, δ die Zeitrate ist präferenz ( ein Maß für die individuelle Präferenz zwischen gegenwärtiger und zukünftiger Aktivität), W0 ist das anfängliche Niveau der Einkommen erzeugenden Vermögenswerte.

Typischerweise ist die MPC (marginale Konsumneigung) einer Person im jungen Erwachsenenalter relativ hoch, nimmt im mittleren Alter ab und nimmt zu, wenn sich die Person in der Nähe oder im Ruhestand befindet. Das Modell der Lebenszyklushypothese (LCH) definiert individuelles Verhalten als einen Versuch, Konsummuster im Laufe des Lebens etwas unabhängig vom aktuellen Einkommensniveau auszugleichen. Dieses Modell besagt, dass die Konsumausgaben zu Beginn des Lebens das Einkommen sehr wohl übersteigen können, da der Einzelne möglicherweise größere Einkäufe im Zusammenhang mit dem Kauf eines neuen Hauses, der Gründung einer Familie und dem Beginn einer Karriere tätigt. In dieser Lebensphase wird der Einzelne aus der Zukunft Kredite aufnehmen, um diese Ausgabenbedürfnisse zu decken. In der Lebensmitte beginnen sich diese Ausgabenmuster jedoch abzuflachen und werden durch einen Anstieg der income.At in dieser Phase zahlt der Einzelne alle früheren Kredite zurück und beginnt, für seinen Ruhestand zu sparen.Nach der Pensionierung können die Konsumausgaben sinken, das Einkommen sinkt jedoch in der Regel dramatisch. In dieser Lebensphase spart oder lebt der Einzelne von früheren Ersparnissen bis zum Tod.

Friedmans permanente Einkommenshypothesebearbeiten

Nach dem Zweiten Weltkrieg wurde festgestellt, dass ein Modell, in dem der Stromverbrauch nur eine Funktion des aktuellen Einkommens war, eindeutig zu simpel war. Es konnte nicht die Tatsache erklären, dass die langfristige durchschnittliche Konsumneigung in etwa konstant zu sein schien, obwohl die marginale Konsumneigung viel geringer war. Daher ist Milton Friedmans Hypothese des permanenten Einkommens eines der Modelle, die diesen offensichtlichen Widerspruch erklären wollen.

Nach der Hypothese des permanenten Einkommens ist der permanente Konsum, CP, proportional zum permanenten Einkommen, YP. Permanentes Einkommen ist ein subjektiver Begriff des wahrscheinlichen durchschnittlichen zukünftigen Einkommens. Permanenter Konsum ist ein ähnlicher Begriff des Konsums.

Der tatsächliche Verbrauch C und das tatsächliche Einkommen Y setzen sich zusammen aus diesen permanenten Komponenten plus unvorhergesehenen transitorischen Komponenten CT bzw. YT:

CPt =ß2YPt Ct = CPt + CTt Yt = YPt + YTt