den keynesianska konsumtionsfunktionen baserades på två stora hypoteser. För det första ligger den marginella benägenheten att konsumera mellan 0 och 1. För det andra faller den genomsnittliga konsumtionsbenägenheten när inkomsterna stiger. Tidiga empiriska studier överensstämde med dessa hypoteser. Men efter andra världskriget observerades att sparandet inte ökade när inkomsterna steg. Den keynesianska modellen misslyckades därför med att förklara konsumtionsfenomenet, och därmed utvecklades teorin om intertemporal val. Analysen av intertemporal val introducerades av John Rae 1834 i”sociologisk teori om kapital”. Senare utarbetade Eugen von B Avsuhm-Bawerk 1889 och Irving Fisher 1930 modellen. Några andra modeller baserade på intertemporal val inkluderar livscykelhypotesen som föreslagits av Franco Modigliani och den permanenta inkomsthypotesen som föreslagits av Milton Friedman. Begreppet Walrasian jämvikt kan också utvidgas till att omfatta intertemporal val. Walrasian-analysen av en sådan jämvikt introducerar två ”nya” begrepp om priser: terminspriser och spotpriser.

Fishers modell för intertemporal konsumtionredigera

Irving Fisher utvecklade teorin om intertemporal val i sin bok Theory of interest (1930). I motsats till Keynes, who relaterade konsumtion till nuvarande inkomst, visade Fishers Modell hur rationella framåtblickande konsumenter väljer konsumtion för nutid och framtid för att maximera sin livstidsnöjdhet.

enligt Fisher beror en individs Otålighet på fyra egenskaper hos hans inkomstström: storleken, tidsformen, kompositionen och risken. Förutom detta är framsyn, självkontroll, vana, förväntan på livet och bequestmotiv (eller oro för andras liv) de fem personliga faktorerna som bestämmer en persons otålighet som i sin tur bestämmer hans tidspreferens.

för att förstå valet som utövas av en konsument över olika tidsperioder tar vi konsumtion under en period som en sammansatt vara. Antag att det finns en konsument, N {\displaystyle N}

råvaror och två perioder. Inställningar ges av U (x 1 , x 2) {\displaystyle U (x_{1}, x_{2})}

där x t = ( x t 1 , … , x TN ) {\displaystyle x_{t}=(x_{T1},\dots ,x_{tN})}

. Intäkter i period t {\displaystyle t}

under t {\displaystyle Y_{t}}

. Besparingar i period 1 är S 1 {\displaystyle S_{1}}

, utgifter under perioden t {\displaystyle t}

är C t {\displaystyle C_{t}}

och r {\displaystyle r}

är räntan. Om personen inte kan låna mot framtida inkomster under den första perioden, är han föremål för separata budgetbegränsningar under varje period: C 1 + S 1 oc 1, {\displaystyle C_{1}+s_{1}\leq Y_{1},}

(1) C 2 oc 2 + S 1 ( 1 + r ) . {\displaystyle C_{2} \ leq Y_{2} + S_{1} (1 + r).}

(2)

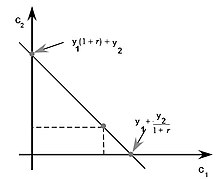

å andra sidan, om sådan upplåning är möjlig, är personen föremål för en enda intertemporal budgetbegränsning:

C 1 + C 2 1 + r = Y 1 + Y 2 1 + r . {\displaystyle C_{1} + {\frac {c_{2}}{1+r}}=y_{1}+{\frac {y_{2}}{1 + r}}.}

(3)

vänster sida visar nuvärdet av utgifterna och höger sida visar nuvärdet av inkomsten. Multiplicera ekvationen med (1 + r ) {\displaystyle (1 + r)}

skulle ge oss motsvarande framtida värden.

nu måste konsumenten välja en C 1 {\displaystyle C_{1}}

och C 2 {\displaystyle C_{2}}

för att maximera U (C 1, C 2) {\displaystyle U(C_{1}, C_{2})}

med förbehåll för C 1 + C 2 / ( 1 + r) = Y 1 + Y 2 / ( 1 + r). {\displaystyle C_{1} + C_{2}/(1+r)=y_{1}+y_{2} / (1 + r).}

en konsument kan vara en nettosparare eller en nettolåntagare. Om han är initialt på en konsumtionsnivå där han varken är en nettolåntagare eller en nettosparare, kan en ökning av inkomsten göra honom till en nettosparare eller en nettolåntagare beroende på hans preferenser. En ökning av nuvarande inkomst eller framtida inkomst kommer att öka nuvarande och framtida konsumtion (konsumtionsutjämningsmotiv).

nu, överväga ett scenario där räntorna höjs. Om konsumenten är en nettosparare kommer han att spara mer under den aktuella perioden på grund av substitutionseffekten och konsumera mer under den aktuella perioden på grund av inkomsteffekten. Nettoeffekten blir således tvetydig. Om konsumenten är en nettolåntagare tenderar han emellertid att konsumera mindre under den aktuella perioden på grund av substitutionseffekten och inkomsteffekten, vilket minskar hans totala nuvarande konsumtion.

Modigliani ’ s life cycle income hypothesisEdit

livscykelhypotesen bygger på följande modell:

max U t = cu ( 1 + cu) − t {\displaystyle \max U_{t}=\sum _{t}U ( C_{t}) (1+\delta) ^{- t}}

med förbehåll för

t c t (1 + r) – t = t y t ( 1 + r ) − t + W 0, {\displaystyle \ sum _{t}C_{t} (1+r)^{- t}= \ sum _{t}Y_{t} (1+r)^{- t} + W_{0},}

där

U (Ct) är tillfredsställelse från konsumtion i tidsperiod t, Ct är konsumtionsnivån vid tiden t, Yt är inkomst vid tiden t, är preferens (ett mått på individuell preferens mellan nuvarande och framtida verksamhet), W0 är den ursprungliga nivån på inkomstproducerande tillgångar.

vanligtvis är en persons MPC (marginal benägenhet att konsumera) relativt hög under ung vuxen ålder, minskar under medelåldern och ökar när personen är nära eller i pension. Livscykelhypotesen(LCH) – modellen definierar individuellt beteende som ett försök att jämna ut konsumtionsmönster under sin livstid något oberoende av nuvarande inkomstnivåer. Denna modell säger att tidigt i sitt liv konsumtionsutgifter kan mycket väl överstiga inkomster som individen kan göra stora inköp i samband med att köpa ett nytt hem, starta en familj, och börjar en karriär. I detta skede i livet kommer individen att låna från framtiden för att stödja dessa utgiftsbehov. I mitten av livet börjar emellertid dessa utgiftsmönster plana ut och stöds eller kanske överskrids av ökningar i income.At detta steg individen återbetalar alla tidigare lån och börjar spara för henne eller hans pension.Vid pensionering kan konsumtionsutgifterna börja minska, men inkomsterna minskar vanligtvis dramatiskt. I detta skede av livet, individen dis-räddar eller lever av tidigare besparingar fram till döden.

Friedman ’ s permanent income hypothesisEdit

efter andra världskriget märktes det att en modell där nuvarande konsumtion bara var en funktion av nuvarande inkomst helt klart var för förenklad. Det kunde inte förklara det faktum att den långsiktiga genomsnittliga konsumtionsbenägenheten tycktes vara ungefär konstant trots att den marginella konsumtionsbenägenheten var mycket lägre. Således är Milton Friedmans permanenta inkomsthypotes en av de modeller som försöker förklara denna uppenbara motsägelse.

enligt den permanenta inkomsthypotesen är permanent konsumtion, CP, proportionell mot permanent inkomst, YP. Permanent inkomst är en subjektiv uppfattning om sannolik Genomsnittlig framtida inkomst. Permanent konsumtion är en liknande uppfattning om konsumtion.

faktisk konsumtion, C, och faktisk inkomst, Y, består av dessa permanenta komponenter plus oförutsedda övergående komponenter, CT och YT, respektive:

CPt =occurbic2ypt Ct = CPt + CTt Yt = YPt + YTt