Qu’est-ce qu’une Note à Moyen Terme (MTN)?

Un billet à moyen terme (MTN) désigne généralement un billet à payer dont la date d’échéance est comprise entre cinq et dix ans.

Qu’est-ce qu’une Note?

Un billet, ou billet à payer, est un document juridique qui représente un montant dû d’un emprunteur à un prêteur ou à un investisseur. Les billets comprennent généralement un montant en principal, ou une valeur faciale.La valeur nominale ou nominale d’une obligation, d’une action ou d’un coupon tel qu’indiqué sur un certificat d’obligation ou d’action. C’est une valeur statique, qui est prêtée à l’emprunteur et qui devrait être remboursée à une date ultérieure, en plus des paiements d’intérêts prévus. Les billets peuvent être considérés comme une forme de titre à revenu fixe similaire à une obligation.

Les billets peuvent être émis par diverses organisations et entités, y compris les gouvernements fédéraux, les gouvernements des États ou des provinces, les administrations municipales, les sociétés, les organisations à but non lucratif, etc.

Exemples de notes ::

- Billets de banque

- Billets de trésorerie

- Billets non garantis

- Billets garantis

- Billets adossés à des créances hypothécaires

- Billets municipaux

- Billets en euros

- Billets à ordre Notes Notesun billet à ordre désigne un instrument financier qui comprend une promesse écrite de l’émetteur de payer une seconde partie – le bénéficiaire –

- Billets à vue

- Billets convertibles

- Billets structurés

- Billets à terme

Comprenant des Billets à moyen terme

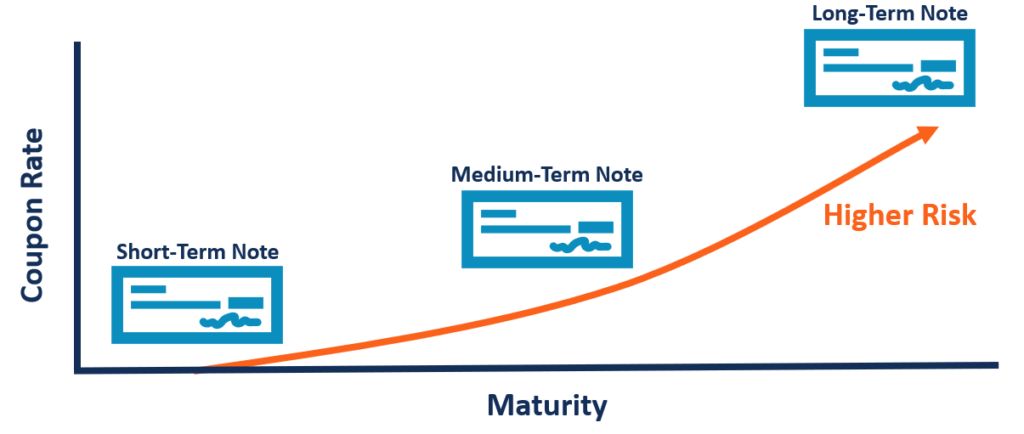

Afin de distinguer les billets à moyen terme des autres remarques, la définition de « moyen terme » doit être identifiée. En règle générale, lors de la comparaison des titres à revenu fixe, les titres à revenu fixe sont un type d’instrument de dette qui fournit des rendements sous la forme de paiements d’intérêts réguliers ou fixes et de remboursements des titres à revenu fixe, toutes choses étant égales par ailleurs, les billets à moyen terme seront assortis d’un taux indiqué ou d’un taux coupon plus élevé que les billets à court terme.

C’est parce que, pour compenser les risques associés au prêt d’argent sur une plus longue période, un investisseur exigera un rendement plus élevé. Suivant cette logique, un billet à long terme offrira généralement un taux déclaré plus élevé qu’un billet à moyen terme.

Diverses organisations ou sociétés peuvent émettre des MTN et peuvent continuellement offrir les billets par l’intermédiaire d’un courtier. Un courtier représente des acteurs du marché qui achètent et vendent des titres à partir de leur propre compte pour fournir de la liquidité et créer des marchés au sein des marchés de valeurs mobilières.

Contrairement aux courtiers, qui achètent et vendent des titres pour le compte d’une autre partie. Les investisseurs peuvent choisir différentes échéances allant du court terme (moins d’un an) au long terme (plus de 30 ans). Cependant, les billets à moyen terme se distinguent par une échéance de cinq à dix ans.

Avantages des billets à moyen terme

Du point de vue de l’investisseur

Les investisseurs peuvent préférer les billets à moyen terme s’ils correspondent à l’horizon de tempsl’horizon d’investissement est un terme utilisé pour identifier la durée pendant laquelle un investisseur vise à maintenir son portefeuille avant de vendre ses titres à profit. L’horizon d’investissement d’un individu est affecté par plusieurs facteurs différents. Cependant, le principal facteur déterminant est souvent le montant du risque que l’investisseur recherche. Certains investisseurs n’ont peut-être pas besoin de capitaux à court terme, mais peuvent éventuellement avoir besoin de fonds à long terme. Les investisseurs peuvent vouloir des rendements plus élevés que les billets à court terme, mais ils peuvent tout de même avoir besoin de liquidités à long terme.

Pour les investisseurs, les billets à moyen terme sont une alternative idéale car ils offrent un taux d’intérêt plus élevé que les placements à court terme et sont préférables au renouvellement continu des placements à court terme à faible rendement.

Faire des placements répétés à court terme expose les investisseurs à un risque de réinvestissement, c’est-à-dire le risque qu’un investisseur ne soit pas en mesure de réinvestir les flux de trésorerie au taux de rendement souhaité. Le risque est plus prononcé dans un environnement économique où les taux d’intérêt diminuent. Les billets à moyen terme permettent aux investisseurs d’éliminer ce risque à moyen terme et de verrouiller un rendement spécifique sur la durée de vie de l’investissement.

Les billets à moyen terme offrent aux investisseurs l’avantage d’offrir un plus large éventail d’options de placement parmi lesquelles choisir. Les investisseurs qui souhaitent investir sur le marché des billets à moyen terme peuvent choisir parmi plusieurs options d’investissement en ce qui concerne la nature, la taille et la durée de l’investissement.

Du point de vue de l’émetteur

Les émetteurs de billets à moyen terme peuvent bénéficier de la génération constante de flux de trésorerie qu’ils offrent aux investisseurs. Il permet aux émetteurs d’émettre des billets au besoin pour répondre à leurs besoins de financement. Par exemple, si une entreprise a besoin de financer un grand projet à venir mais manque de liquidités, elle peut émettre des billets à moyen terme aux investisseurs pour lever des fonds à un coût inférieur à l’émission d’un billet à long terme.

Les émetteurs conservent également la possibilité d’émettre des billets avec des options intégrées telles que des options d’achat.

Options sur Billets

Une option d’appeloption d’appelune option d’achat, communément appelée « call », est une forme de contrat dérivé qui donne à l’acheteur d’une option d’achat le droit, mais non l’obligation, d’acheter une action ou un autre instrument financier à un prix spécifique – le prix d’exercice de l’option – dans un délai spécifié. sur un billet est également appelé un billet appelable ou un billet remboursable, et il permet à l’émetteur de racheter un billet avant sa date d’échéance indiquée. Essentiellement, cela donne à un émetteur plus de flexibilité s’il souhaite rembourser sa dette plus tôt.

Il peut être idéal dans un environnement où les taux d’intérêt diminuent, car un émetteur peut rembourser le billet, puis refinancer ou émettre un nouveau billet à un taux d’intérêt inférieur. En raison de cette flexibilité, les investisseurs exigent généralement un taux d’intérêt plus élevé sur un billet susceptible d’appel, par opposition à un billet non susceptible d’appel, pour compenser le risque qu’un émetteur puisse racheter le billet de manière anticipée.

Ressources supplémentaires

CFI est le fournisseur officiel des services bancaires commerciaux mondiaux & Certification d’analyste de crédit (CBCA)™ CBCA™ L’accréditation d’Analyste de crédit (CBCA)™ des services bancaires commerciaux & est une norme mondiale pour les analystes de crédit qui couvre la finance, la comptabilité, l’analyse de crédit, l’analyse des flux de trésorerie, la modélisation des covenants, les remboursements de prêts, etc. programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire progresser votre carrière, les ressources supplémentaires de la FCI ci-dessous vous seront utiles:

- 10- Note du Trésor des États-Unis de l’Annéenote du Trésor des États-Unis à 10 ans Le Bon du Trésor des États-Unis à 10 ans est un titre de créance émis par le Département du Trésor des États-Unis et dont l’échéance est de 10 ans.

- Certificat de dépôt Négociablecertificat de dépôt négociable (NCD) Un certificat de dépôt négociable (NCD) fait référence à un certificat de dépôt d’une valeur nominale minimale de 100 000 $, bien que généralement, les MNT porteront un Taux de rendement

- Taux de rendement Le taux de rendement (ROR) est le gain ou la perte d’un investissement sur une période de temps égale au coût initial de l’investissement exprimé en pourcentage. Ce guide enseigne les formules les plus courantes

- Négociation de titres à revenu fixésociation de revenus fixésociation de revenus fixésla négociation de revenus fixes consiste à investir dans des obligations ou d’autres titres de créance. Les titres à revenu fixe ont plusieurs attributs et facteurs uniques qui