中期ノート(MTN)とは何ですか?

中期支払手形(MTN)は、通常、満期日が五から十年以内である支払手形を指します。

ノートとは何ですか?

支払手形または支払手形は、借り手から貸し手または投資家に支払われる金額を表す法的文書です。 ノートは、一般的に元本金額、または額面valuePar ValuePar値が含まれています債券や株券に示されているように、債券、または株式、またはクーポンの名目または額面です。 これは静的な値であり、借り手に貸し出され、予定された利息の支払いに加えて、後日返済されることが期待されます。 ノートは、債券に似ている債券のセキュリティの一形態として考えることができます。

この紙幣は、連邦政府、州政府または地方政府、地方自治体、企業、非営利団体など、さまざまな組織および団体によって発行されることができます。

ノートの例は次のとおりです:

- 銀行券

- 財務省券

- 無担保券

- 担保券

- 住宅ローン担保券

- 地方自治体券

- ユーロ券

- 約束手形

- 約束手形

- 約束手形

- 約束手形

- 約束手形

- 約束手形

- 約束手形

- 約束手形

- 約束手形

- 注約束手形とは、発行者から第二者-受取人–

- 需要手形

- 転換手形

- 構造化手形

- ターム手形

中期手形

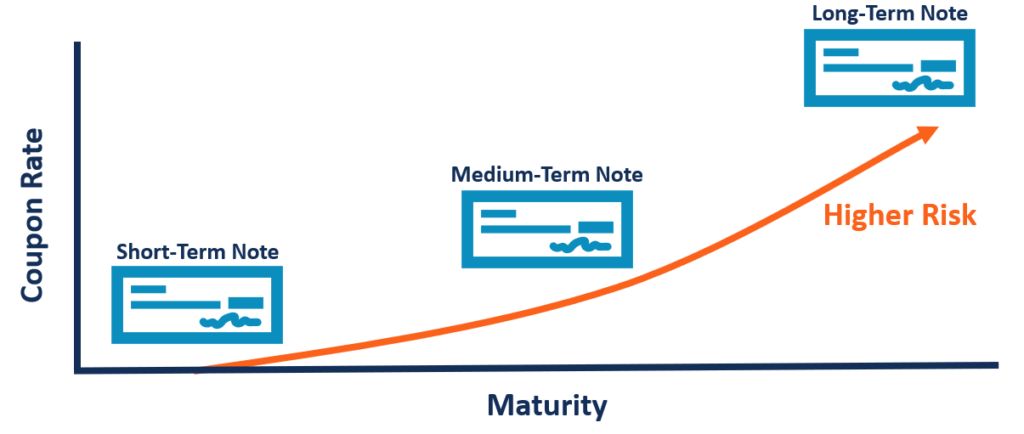

中期的なノートを区別するために その他の注意事項は、”中期”の定義を特定する必要があります。 一般的に、債券securitiesFixed Income SecuritiesFixed income securitiesfixed income securitiesを比較すると、定期的な、または固定の形でリターンを提供する債務商品の一種であり、金利の支払いと返済は、他のすべてが

それは、より長い期間、お金を貸すことに伴うリスクを補償するために、投資家はより高い利回りを要求するからです。 そのロジックに続いて、長期的なノートは、一般的に中期的なノートよりも高い記載レートを提供します。

様々な組織や企業がMTNsを発行することができ、ディーラーを通じて継続的にノートを提供することができます。 ディーラーは、流動性を提供し、証券市場内で市場を作るために、自分の口座から有価証券を売買する市場アクターを表します。

これは、他の当事者に代わって証券を売買するブローカーとは対照的である。 投資家は、短期(年未満)から長期(30+年)に至るまで、異なる満期を選択することができます。 ただし、中期的なノートは、5年から10年の満期を提供することによって区別されます。

優位の中期注

から投資家の視点から

投資家は好中期注れば時間に合わせhorizonInvestment HorizonInvestment軸は期間を識別するために使用される時間を投資家を目指して維持のポートフォリオ有価証券の売却のための益となりました。 個人の投資の地平線は複数の異なった要因によって影響される。 しかし、主な決定要因は、多くの場合、投資家が求めている投資家のリスクの量です。 一部の投資家は、短期的には資本を必要としないかもしれませんが、最終的には長期的に資金を必要とするかもしれません。 投資家は、短期的なノートよりも高い利回りを望むかもしれませんが、依然として長期的に流動性を必要とする可能性があります。

投資家にとって、中期債は短期投資よりも高い金利を提供し、低イールド短期投資を継続的に更新するのではなく、好ましいため、理想的な選択肢です。

短期投資を繰り返すと、投資家は再投資リスクにさらされ、投資家が所望の収益率でキャッシュ-フローを再投資することができないリスクである。 リスクは、金利の低下に伴う経済環境でより顕著である。 中期的なノートは、投資家が中期的にこのリスクを除去し、投資の寿命にわたって特定の利回りでロックすることができます。

中期債は、投資家に幅広い投資オプションを提供する利点を提供します。 中期的なノート市場に投資しようとしている投資家は、投資の性質、規模、および時間の長さに関するいくつかの投資オプションの中から選択するこ

発行者の視点から

中期債の発行者は、投資家に債券を提供することによって提供される一貫したキャッシュフローの生成から利益を得ることが これにより、発行者は、資金調達のニーズを満たすために必要に応じてノートを発行することができます。 たとえば、企業が大規模な今後のプロジェクトに資金を供給する必要があるが、現金が不足している場合、長期的なノートを発行するよりも低コストで資金を調達するために投資家に中期的なノートを発行することができます。

発行者は、コールオプションなどの組み込みオプションを使用してノートを発行する柔軟性も保持しています。

オプション-オン-ノート

コール-オプションコール-オプションは、一般に”コール”と呼ばれるコール-オプションであり、コール-オプションの購入者に、指定された時間枠内の特定の価格、すなわちオプションの行使価格で株式またはその他の金融商品を購入する権利を与えるが、義務ではないデリバティブ契約の一形態である。 ノートには、コール可能なノートまたは償還可能なノートとも呼ばれ、発行者は、その記載された満期日前にノートを償還することができます。 彼らは早期に彼らの借金を完済したい場合は、本質的に、それは発行者に多くの柔軟性を提供します。

発行者は、より低い金利でノートを返済し、借り換えまたは新しいノートを発行することができるので、金利が低下している環境では理想的かもしれません。 柔軟性のために、投資家は通常、発行者が早期にノートを償還する可能性があるリスクを補うために、非コール可能ノートとは対照的に、コール可能ノートに高い利

その他のリソース

CFIは、グローバル商業銀行&クレジットアナリスト(CBCA)™CBCA™認定の公式プロバイダーです商業銀行&クレジットアナリスト(CBCA)™認定は、財務、会計、与信分析、キャッシュフロー分析、コヴナントモデリング、ローン返済などをカバーするクレジットアナリストのためのグローバルスタンダードです。 誰もが世界クラスの金融アナリストになるのを助けるために設計された認定プログラム。 あなたのキャリアを前進させ続けるために、以下の追加のCFIリソースが役立ちます:

- 10-年米国財務省注10年米国財務省注10年米国財務省注は、米国財務省によって発行され、10年の満期が付属している債務債務です。

- 交渉可能な預金証明書交渉可能な預金証明書(NCD)交渉可能な預金証明書(NCD)は、最低額面がminimum100,000の預金証明書を指しますが、一般的に、Ncdは

- リターン率リターン率(ROR)は、投資の初期コストに比例した一定期間にわたる投資の損益をパーセンテージで表します。 このガイドでは、最も一般的な式を教えています

- 債券TradingFixed Income TradingFixed income tradingfixed income tradingfixed income tradingは、債券またはその他の債務証券商品への投資を含みます。 債券証券には、

といういくつかのユニークな属性と要因があります