ce este o notă pe termen mediu (MTN)?

o notă pe termen mediu (MTN) se referă de obicei la o notă plătibilă care vine cu o dată de scadență care este în termen de cinci până la zece ani.

ce este o notă?

o notă sau o notă plătibilă este un document legal care reprezintă o sumă datorată de la un împrumutat unui creditor sau investitor. Notele includ, în general, o sumă principală, sau valoarea nominalăpar ValuePar Valuepar este valoarea nominală sau nominală a unei obligațiuni, sau stoc, sau cupon așa cum este indicat pe un certificat de obligațiuni sau stoc. Este o valoare statică, care este împrumutat la debitor și este de așteptat să fie rambursate la o dată ulterioară, în plus față de plățile de dobânzi programate. Notele pot fi gândite ca o formă de securitate cu venit fix, care este similară cu o obligațiune.

notele pot fi emise de diverse organizații și entități, inclusiv guverne federale, guverne de stat sau provinciale, guverne municipale, corporații, organizații non-profit etc.

Exemple de note includ:

- bancnote

- bancnote de trezorerie

- bancnote negarantate

- Bancnote securizate

- Bancnote garantate cu ipotecă

- Bancnote municipale

- bancnote Euro

- ordin notenotă promoționalăo notă la ordin se referă la un instrument financiar care include o promisiune scrisă din partea emitentului de a plăti o a doua parte-beneficiarul plății –

- note la cerere

- note convertibile

- note structurate

- note la termen

înțelegerea notelor pe termen mediu

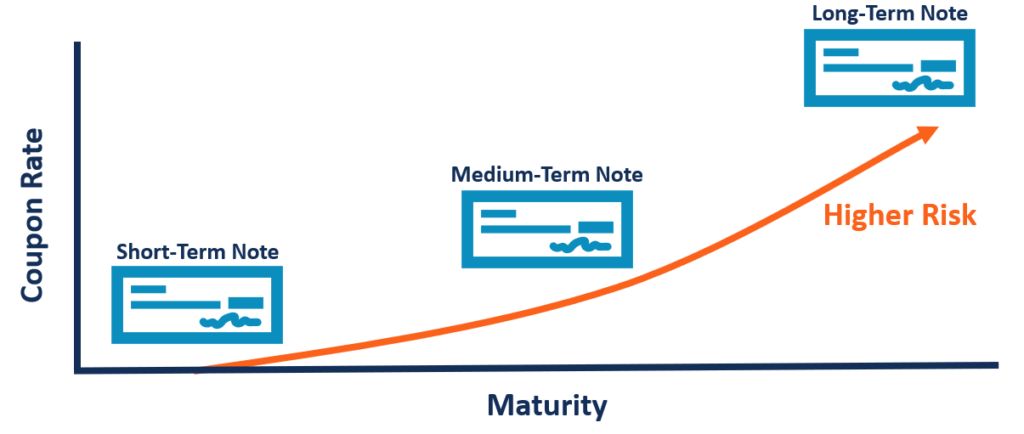

pentru a distinge notele pe termen mediu de alte note, definiția „pe termen mediu” trebuie să fie identificate. În general, atunci când se compară securities cu venit fix Securities cu venit fix securities cu venit fix titlurile de valoare sunt un tip de instrument de datorie care oferă randamente sub formă de plăți regulate sau fixe de dobânzi și rambursări ale, toate celelalte fiind egale, notele pe termen mediu vor veni cu o rată declarată sau o rată a cuponului mai mare decât notele pe termen scurt.

se datorează faptului că, pentru a compensa riscurile asociate împrumutului de bani pentru o perioadă mai lungă de timp, un investitor va cere un randament mai mare. Urmând această logică, o notă pe termen lung va oferi, în general, o rată declarată mai mare decât o notă pe termen mediu.

diverse organizații sau corporații pot emite MTN – uri și pot oferi continuu notele prin intermediul unui dealer. Un dealer reprezintă actorii de pe piață care cumpără și vând valori mobiliare din propriul cont pentru a furniza lichiditate și a face piețe în cadrul piețelor valorilor mobiliare.

este în contrast cu brokerii, care cumpără și vând valori mobiliare în numele unei alte părți. Investitorii pot selecta scadențe diferite, de la termen scurt (mai puțin de un an) la termen lung (30+ ani). Cu toate acestea, notele pe termen mediu se disting prin oferirea unei scadențe de cinci până la zece ani.

avantajele notelor pe termen mediu

din perspectiva unui investitor

investitorii pot prefera bancnotele pe termen mediu dacă corespund orizontului de timp. Orizontul de investiții al unei persoane este afectat de mai mulți factori diferiți. Cu toate acestea, factorul determinant principal este adesea cantitatea de risc pe care investitorul pe care investitorii îl caută. Este posibil ca unii investitori să nu aibă nevoie de capital pe termen scurt, dar în cele din urmă pot avea nevoie de fonduri pe termen lung. Investitorii ar putea dori randamente mai mari decât notele pe termen scurt, dar pot necesita în continuare lichiditate pe termen lung.

pentru investitori, bancnotele pe termen mediu sunt o alternativă ideală, deoarece oferă o rată a dobânzii mai mare decât investițiile pe termen scurt și sunt preferabile, spre deosebire de reînnoirea continuă a investițiilor pe termen scurt cu randament scăzut.

efectuarea de investiții repetate pe termen scurt expune investitorii la riscul de reinvestire, care este riscul ca un investitor să nu poată reinvesti fluxurile de numerar la rata de rentabilitate dorită. Riscul este mai pronunțat într-un mediu economic cu rate ale dobânzii în scădere. Notele pe termen mediu permit investitorilor să elimine acest risc pe termen mediu și să blocheze un randament specific pe durata de viață a investiției.

notele pe termen mediu oferă investitorilor avantajul de a oferi o gamă mai largă de opțiuni de investiții din care să aleagă. Investitorii care doresc să investească pe piața notelor pe termen mediu pot alege între mai multe opțiuni de investiții în ceea ce privește natura, dimensiunea și durata investiției.

din perspectiva emitentului

emitenții de bancnote pe termen mediu pot beneficia de generarea consecventă a fluxurilor de numerar oferită prin oferirea bancnotelor investitorilor. Acesta permite emitenților să emită note după cum este necesar pentru a-și satisface nevoile de finanțare. De exemplu, dacă o companie trebuie să finanțeze un proiect mare, dar nu are bani, poate emite note pe termen mediu investitorilor pentru a strânge fonduri la un cost mai mic decât emiterea unei note pe termen lung.

emitenții păstrează, de asemenea, flexibilitatea de a emite note cu opțiuni încorporate, cum ar fi opțiunile de apel.

opțiuni pe note

o opțiune callcall Optiono opțiune call, denumită în mod obișnuit „call”, este o formă de contract derivat care oferă cumpărătorului opțiunii call dreptul, dar nu obligația, de a cumpăra o acțiune sau alt instrument financiar la un preț specific – prețul de exercitare al opțiunii – într-un interval de timp specificat. o notă este, de asemenea, menționată ca o notă nevărsată sau o notă rambursabilă și permite emitentului să răscumpere o notă înainte de data scadenței declarate. În esență, acesta oferă un emitent mai multă flexibilitate în cazul în care doresc să achite datoria lor mai devreme.

poate fi ideal într-un mediu în care ratele dobânzilor sunt în scădere, deoarece un emitent poate rambursa nota, apoi fie refinanțează, fie emite o nouă notă la o rată a dobânzii mai mică. Datorită flexibilității, investitorii solicită de obicei o rată a dobânzii mai mare pentru o notă nevărsabilă, spre deosebire de o notă nevărsabilă, pentru a compensa riscul ca un emitent să răscumpere nota devreme.

resurse suplimentare

CFI este furnizorul oficial al Global Commercial Banking & Credit Analyst (CBCA) certificat CBCA centicthe Commercial Banking & Credit Analyst (CBCA) acreditarea de la centers este un standard global pentru analiștii de credit care acoperă finanțe, contabilitate, analiza de credit, analiza fluxului de numerar, modelare legământ, rambursări de credite, și mai mult. program de certificare, conceput pentru a ajuta pe oricine să devină un analist financiar de clasă mondială. Pentru a continua să avansezi în carieră, resursele CFI suplimentare de mai jos vor fi utile:

- 10-An US Treasury Note10-an US Treasury Note10-an US Treasury Note10-an US Treasury Note10 este o datorie emisă de Departamentul Trezoreriei SUA și are o scadență de 10 ani.

- certificat Negociabil de Depozitcertificat Negociabil de depozit (NCD)un certificat negociabil de depozit (NCD) se referă la un certificat de depozit cu o valoare nominală minimă de 100.000 USD, deși, de obicei, NCD-urile vor purta o rată de rentabilitate

- rata de rentabilitate rata de rentabilitate (ROR) este câștigul sau pierderea unei investiții pe o perioadă de timp corelată cu costul inițial al investiției exprimat ca procent. Acest ghid învață cele mai comune formule

- tranzacționare cu venit Fixtranzacționarea cu venit Fixtranzacționarea cu venit fix implică investiții în obligațiuni sau alte instrumente de titluri de creanță. Titluri de valoare cu venit fix au mai multe atribute unice și factori care