a keynesi fogyasztási funkció két fő hipotézisen alapult. Először is, a marginális fogyasztási hajlandóság 0 és 1 között van. Másodszor, az átlagos fogyasztási hajlandóság csökken a jövedelem növekedésével. A korai empirikus vizsgálatok összhangban voltak ezekkel a hipotézisekkel. A második világháború után azonban megfigyelték, hogy a megtakarítás nem nőtt a jövedelem növekedésével. A keynesi modell tehát nem tudta megmagyarázni a fogyasztási jelenséget, így kidolgozták az intertemporális választás elméletét. Az intertemporális választás elemzését John Rae vezette be 1834-ben a “tőke szociológiai elméletében”. Később 1889-ben Eugen von B Enterprises-Bawerk, 1930-ban pedig Irving Fisher dolgozott ki a modellen. Néhány más, az intertemporális választáson alapuló modell magában foglalja a Franco Modigliani által javasolt életciklus-hipotézist és a Milton Friedman által javasolt állandó jövedelem-hipotézist. A Walrasi egyensúly fogalma kiterjeszthető az intertemporális választás beépítésére is. Az ilyen egyensúly Walrasi elemzése két “új” árfogalmat vezet be: határidős árak és azonnali árak.

Fisher intertemporális fogyasztásmodelljeszerkesztés

Irving Fisher kidolgozta az intertemporális választás elméletét könyvében érdekes elmélet (1930). Ellentétben Keynes-szel, aki a fogyasztást a jelenlegi jövedelemmel kapcsolta össze, Fisher modellje megmutatta, hogy a racionális előretekintő fogyasztók hogyan választják a fogyasztást a jelen és a jövő számára, hogy maximalizálják életük elégedettségét.

Fisher szerint az egyén türelmetlensége a jövedelemforrásának négy tulajdonságától függ: a méret, az idő alakja, az összetétel és a kockázat. Emellett az előrelátás, az önkontroll, a szokás, az életvárás és a hagyatéki indíték (vagy mások életével kapcsolatos aggodalom) az az öt személyes tényező, amely meghatározza az ember türelmetlenségét, amely viszont meghatározza az időpreferenciáját.

annak érdekében, hogy megértsük a fogyasztó által a különböző időszakokban gyakorolt választást, az egy időszakban történő fogyasztást összetett árucikknek tekintjük. Tegyük fel, hogy van egy fogyasztó, N {\displaystyle N}

áruk és két időszak. A beállításokat U ( x 1 , x 2 ) {\displaystyle U(x_{1},x_ adja meg{2})}

ahol x t = (x t 1 , … , x t N ) {\displaystyle x_{t}=(x_{t1},\dots, x_{tN})}

. Jövedelem a T időszakban {\displaystyle t}

t {\displaystyle Y_{t}}

alatt . Megtakarítás az 1. periódusban s 1 {\displaystyle S_{1}}

, kiadások a T időszakban {\displaystyle t}

c {\displaystyle C_{t}}

és r {\displaystyle r}

a kamatláb. Ha a személy az első időszakban nem tud hitelt felvenni a jövőbeni jövedelemből, akkor minden időszakban külön költségvetési megszorítások vonatkoznak rá: C 1 + S 1 6. év, {\displaystyle C_{1}+S_{1} \ leq Y_{1},}

(1) C 2 6 + 1 ( 1 + r ) . {\displaystyle C_{2} \ leq Y_{2}+S_{1}(1 + r).}

(2)

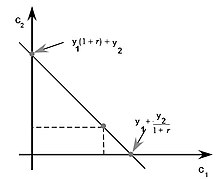

másrészt, ha ilyen hitelfelvétel lehetséges, akkor a személyre egyetlen intertemporális költségvetési korlátozás vonatkozik:

C 1 + C 2 1 + r = Y 1 + Y 2 1 + r . {\displaystyle C_{1} + {\frac {C_{2}}{1 + r}}=Y_{1} + {\frac {Y_{2}}{1+r}}.}

(3)

a bal oldalon a kiadások jelenértéke, a jobb oldalon a bevételek jelenértéke látható. Az egyenlet szorzata (1 + r ) {\displaystyle (1 + r)}

megadná a megfelelő jövőbeli értékeket.

most a fogyasztónak választania kell egy C 1 {\displaystyle C_{1}}

és C 2 {\displaystyle C_{2}}

U ( C 1 , C 2 ) {\displaystyle U (C_{1}, C_{2})}

C 1 + C 2 / ( 1 + r) = Y 1 + Y 2 / ( 1 + r). {\displaystyle C_{1}+C_{2}/(1+r)=Y_{1}+Y_{2} / (1 + r).}

a fogyasztó lehet nettó megtakarító vagy nettó hitelfelvevő. Ha kezdetben olyan fogyasztási szinten van, ahol sem nettó hitelfelvevő, sem nettó megtakarító, a jövedelem növekedése nettó megtakarítóvá vagy nettó hitelfelvevővé teheti őt preferenciáitól függően. A jelenlegi vagy jövőbeli jövedelem növekedése növeli a jelenlegi és a jövőbeli fogyasztást (fogyasztás simító motívumok).

most fontolja meg a forgatókönyvet, ahol a kamatlábak emelkednek. Ha a fogyasztó nettó megtakarító, akkor a helyettesítő hatás miatt a jelenlegi időszakban többet takarít meg, a jövedelemhatás miatt pedig többet fogyaszt. A nettó hatás tehát kétértelművé válik. Ha azonban a fogyasztó nettó hitelfelvevő, akkor a helyettesítő hatás és a jövedelemhatás miatt a jelenlegi időszakban kevesebbet fog fogyasztani, ezáltal csökkentve a teljes jelenlegi fogyasztását.

Modigliani életciklus-jövedelmi hipotézise

az életciklus-hipotézis a következő modellen alapul:

max. u t = (1++) – t {\displaystyle \ Max U_{t} = \ sum _ {t}U (C_{t}) (1+\delta) ^{- t}}

figyelembe véve a

− et, (1 + r) − t = (1 + r)-t + W 0, {\displaystyle \sum _{t}C_{t}(1+r)^{- t}=\sum _{t}Y_{t} (1 + r)^{- t} + W_{0},}

ahol

U (Ct) a fogyasztásból kapott elégedettség t időszakban, Ct a fogyasztás szintje t időpontban, Yt a jövedelem t időpontban, ^ az idő mértéke preferencia (a jelenlegi és a jövőbeli tevékenység közötti egyéni preferencia mértéke), W0 a jövedelemtermelő eszközök kezdeti szintje.

jellemzően az ember MPC-je (marginális fogyasztási hajlandóság) viszonylag magas a fiatal felnőttkorban, csökken a középkorú években, és növekszik, ha az illető közel van vagy nyugdíjba vonul. Az életciklus-hipotézis(LCH) modell az egyéni viselkedést úgy határozza meg, hogy megpróbálja elsimítani a fogyasztási szokásokat az ember életében, kissé függetlenül a jelenlegi jövedelemszinttől. Ez a modell azt állítja, hogy az élet korai szakaszában a fogyasztási kiadások nagyon is meghaladhatják a jövedelmet, mivel az egyén nagyobb vásárlásokat végezhet új otthon vásárlásával, családalapítással és karrier megkezdésével kapcsolatban. Az élet ezen szakaszában az egyén a jövőből kölcsönt vesz fel e kiadási igények támogatására. Az élet közepén azonban ezek a kiadási minták elkezdenek kiegyenlíteni, és támogatják, vagy talán meghaladják a income.At ebben a szakaszban az egyén visszafizeti a korábbi kölcsönöket, és elkezdi megtakarítani a nyugdíjazását.Nyugdíjazáskor a fogyasztási kiadások csökkenni kezdhetnek, azonban a jövedelem általában drámaian csökken. Az életnek ebben a szakaszában az egyén a múltbeli megtakarításokból halálig megtakarít vagy él.

Friedman állandó jövedelem hipotézise

a második világháború után észrevették, hogy egy olyan modell, amelyben a jelenlegi fogyasztás csak a folyó jövedelem függvénye, egyértelműen túl egyszerű. Nem tudta megmagyarázni azt a tényt, hogy a hosszú távú átlagos fogyasztási hajlandóság nagyjából állandónak tűnt annak ellenére, hogy a fogyasztási hajlandóság jóval alacsonyabb volt. Így Milton Friedman állandó jövedelemhipotézise az egyik modell, amely megpróbálja megmagyarázni ezt a látszólagos ellentmondást.

az állandó jövedelem hipotézise szerint az állandó fogyasztás, CP, arányos az állandó jövedelemmel, YP. Az állandó jövedelem a valószínű átlagos jövőbeli jövedelem szubjektív fogalma. Az állandó fogyasztás a fogyasztás hasonló fogalma.

a tényleges fogyasztás, C és tényleges jövedelem, y, ezekből az állandó komponensekből, valamint a nem várt átmeneti komponensekből áll, CT és YT, rendre:

CPt =xham2ypt Ct = CPt + CTt Yt = YPt + YTt