Wat is een Medium-Term Note (MTN)?

een medium-term note (MTN) verwijst gewoonlijk naar een te betalen note met een vervaldatum die binnen vijf tot tien jaar valt.

Wat is een noot?

een notitie, of te betalen notitie, is een juridisch document dat een bedrag vertegenwoordigt dat van een kredietnemer aan een kredietgever of investeerder verschuldigd is. Toelichting omvat in het algemeen een hoofdsom, of nominale waardepar Waardepar is de nominale of nominale waarde van een obligatie, of aandeel, of coupon zoals aangegeven op een obligatie of aandelencertificaat. Het is een statische waarde die aan de kredietnemer wordt uitgeleend en die naar verwachting op een later tijdstip zal worden terugbetaald, naast de geplande rentebetalingen. Notes kunnen worden beschouwd als een vorm van vast inkomen zekerheid die vergelijkbaar is met een obligatie.

de bankbiljetten kunnen worden uitgegeven door verschillende organisaties en entiteiten, waaronder federale overheden, staats-of provinciale overheden, gemeentelijke overheden, bedrijven, non-profit organisaties, enz.

voorbeelden van noten zijn::

- bankbiljetten

- Treasury notes

- Ongewaarborgd obligaties

- Secured notes

- Mortgage-backed opmerkingen

- Gemeentelijke opmerkingen

- eurobiljetten

- Promissory notesPromissory NoteA promesse verwijst naar een financieel instrument dat is voorzien van een schriftelijke belofte van de emittent te betalen een tweede partij – de begunstigde –

- Vraag opmerkingen

- Convertible notes

- Structured notes

- Term notes

Begrip Medium-Term Notes

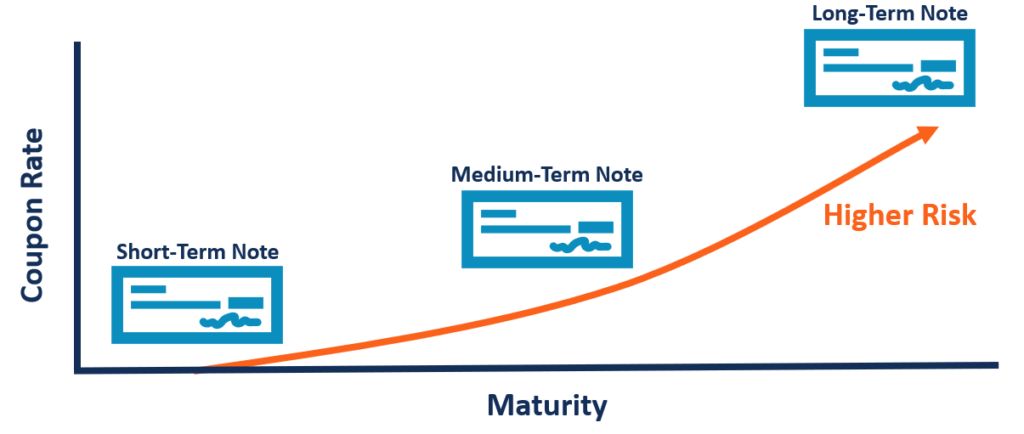

om het te onderscheiden medium-term notes van andere opmerkingen, de definitie van “middellange termijn” moet worden vastgesteld. In het algemeen, bij het vergelijken van vastrentende effectenbevestigde inkomsten Effectenbevestigde inkomsten effecten zijn een soort schuldinstrument dat rendement biedt in de vorm van regelmatige, of vaste, rentebetalingen en aflossingen van de, al het andere gelijk, middellange termijn notes zal komen met een hogere opgegeven rente of couponrente dan short-term notes.

dit komt omdat een investeerder, om de risico ‘ s te compenseren die verbonden zijn aan het lenen van geld voor een langere periode, een hoger rendement zal eisen. Volgens deze logica zal een lange termijn notitie over het algemeen een hoger opgegeven percentage bieden dan een middellange termijn notitie.

verschillende organisaties of ondernemingen kunnen MTN ‘ s uitgeven en kunnen de notes continu aanbieden via een dealer. Een dealer vertegenwoordigt marktpartijen die effecten van hun eigen rekening kopen en verkopen om liquiditeit te verschaffen en markten binnen de effectenmarkten te creëren.

het is in tegenstelling tot makelaars, die effecten kopen en verkopen voor rekening van een andere partij. Beleggers kunnen verschillende looptijden kiezen, variërend van korte termijn (minder dan een jaar) tot lange termijn (30+ jaar). De middellange termijn notes worden echter onderscheiden door een looptijd van vijf tot tien jaar.

voordelen van Medium-Term Notes

vanuit het perspectief van een belegger

beleggers kunnen de voorkeur geven aan Medium-term notes indien deze overeenkomen met de tijdhorizoninvestering Horizoninvestering is een term die wordt gebruikt om te bepalen hoe lang een belegger zijn portefeuille wil behouden alvorens zijn effecten met winst te verkopen. De beleggingshorizon van een individu wordt beïnvloed door verschillende factoren. De belangrijkste bepalende factor is echter vaak de hoeveelheid risico die de belegger die de beleggers zoeken. Sommige beleggers hebben wellicht op korte termijn geen kapitaal nodig, maar op lange termijn wel. De beleggers willen wellicht hogere rendementen dan short-term notes, maar kunnen op de lange termijn nog steeds liquiditeit nodig hebben.

voor de beleggers zijn Medium-term notes een ideaal alternatief, omdat ze een hogere rente bieden dan kortetermijnbeleggingen en de voorkeur verdienen in plaats van voortdurend te vernieuwen kortlopende beleggingen met een laag rendement.

het herhaaldelijk beleggen op korte termijn stelt beleggers bloot aan herbeleggingsrisico, dat wil zeggen het risico dat een belegger mogelijk niet in staat is kasstromen tegen het gewenste rendement te herbeleggen. Het risico is groter in een economische omgeving met dalende rentevoeten. Medium-term notes stellen beleggers in staat om dit risico op de middellange termijn te verwijderen en een specifiek rendement over de looptijd van de investering vast te leggen.

medium-term notes bieden beleggers het voordeel een breder scala aan beleggingsopties aan te bieden om uit te kiezen. Beleggers die willen beleggen op de middellange termijn notes markt kunnen kiezen uit verschillende beleggingsopties met betrekking tot de aard, de omvang en de duur van de belegging.

vanuit het perspectief van een emittent

kunnen emittenten van Medium-term notes profiteren van de consistente kasstroomgeneratie die wordt geboden door het aanbieden van de notes aan beleggers. Het stelt uitgevende instellingen in staat om bankbiljetten uit te geven indien dit nodig is om in hun financieringsbehoeften te voorzien. Bijvoorbeeld, als een bedrijf nodig heeft om een groot aankomend project te financieren, maar is krap bij kas, het kan uitgeven middellange termijn notes aan beleggers om fondsen aan te trekken tegen een lagere kosten dan het uitgeven van een lange termijn note.

emittenten behouden ook de flexibiliteit om notes uit te geven met ingebedde opties zoals callopties.

opties op toelichting

een calloptie calloptieeen calloptie, gewoonlijk “call” genoemd, is een vorm van een derivatencontract dat de koper van een calloptie het recht geeft, maar niet de verplichting, om een aandeel of ander financieel instrument tegen een specifieke prijs – de uitoefenprijs van de optie – binnen een bepaald tijdsbestek te kopen. op een note wordt ook een opvraagbare note of aflosbare note genoemd, en het stelt de emittent in staat om een note vóór de vastgestelde vervaldatum in te wisselen. In wezen geeft het een emittent meer flexibiliteit als hij zijn schuld vroegtijdig wil aflossen.

het kan ideaal zijn in een omgeving waarin de rente daalt, aangezien een emittent de note kan terugbetalen, dan ofwel herfinancieren ofwel een nieuwe note tegen een lagere rente uitgeven. Vanwege de flexibiliteit vragen beleggers doorgaans een hogere rente op een opvraagbare note, in tegenstelling tot een niet-opvraagbare note, om het risico te compenseren dat een emittent de note vroegtijdig kan aflossen.

aanvullende middelen

CFI is de officiële leverancier van de Global Commercial Banking & Credit Analyst (CBCA)™CBCA™ Certificationde Commercial Banking & Credit Analyst (CBCA)™ accreditatie is een wereldwijde standaard voor kredietanalisten die financiën, boekhouding, kredietanalyse, cashflowanalyse, Convenant modellering, aflossingen van leningen en meer omvat. certificeringsprogramma, ontworpen om iedereen te helpen een financieel analist van wereldklasse te worden. Om je carrière te blijven bevorderen, zullen de extra CFI-middelen hieronder nuttig zijn:

- 10-jaar US Treasury Note10-jaar US Treasury Notede 10-jaar US Treasury Note is een schuldverplichting die wordt uitgegeven door de US Treasury Department en wordt geleverd met een looptijd van 10 jaar.

- verhandelbaar depositocertificaat onderhandelbaar depositocertificaat (NCD)een verhandelbaar depositocertificaat (NCD) verwijst naar een depositocertificaat met een minimum nominale waarde van $100.000, hoewel gewoonlijk NCD ‘ s een

- ReturnRate of returnHet rendement (Ror) is de winst of het verlies van een investering over een periode van tijd vergeleken met de initiële kosten van de investering uitgedrukt als een percentage. In deze gids worden de meest voorkomende formules

- vastrentend Tradingvastrentend Tradingvastrentend tradingvastrentend trading omvat beleggen in obligaties of andere schuldinstrumenten. Vastrentende waardepapieren hebben verschillende unieke eigenschappen en factoren die