dados de empresas SaaS públicas é o melhor ponto de partida para a avaliação de um negócio SaaS privado assim que criamos o SaaS Capital Index (SCI) para ser uma ferramenta de avaliação atualizada para as empresas pure-play, B2B, SaaS. O SIC exclui empresas com valores contratuais anuais muito baixos (VCA), uma vez que estas empresas têm características mais semelhantes às empresas B2C do que B2B, e baseia-se em receitas correntes anualizadas (ARR), não prejudicando nem projetando receitas como outros índices de uso. Para mais informações sobre o SIC, consulte a nossa atualização Q1 e o nosso quadro de avaliação para empresas privadas SaaS.

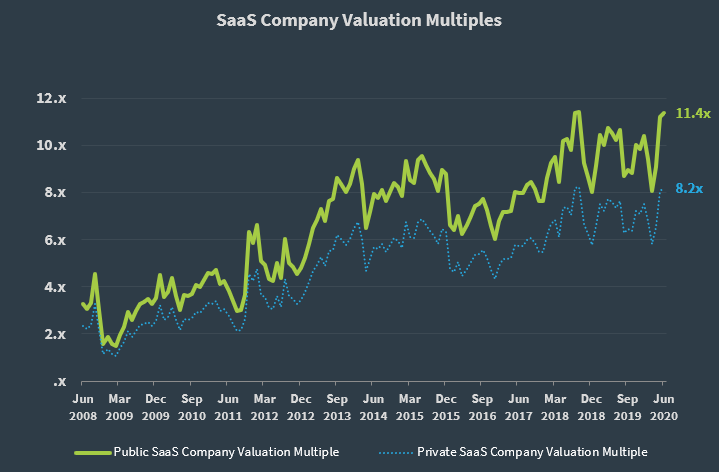

a partir de 30 de junho, o múltiplo mediano de avaliação SaaS para as empresas públicas situava-se em 11,4 x ARR. Aplicando o desconto histórico da empresa privada de 28%, o múltiplo mediano de avaliação para as empresas privadas SaaS é actualmente de 8,2 x ARR. O gráfico abaixo mostra a tendência a longo prazo.

as avaliações nos mercados públicos são sempre elevadas. A SCI está agora empatada pelo valor mais alto na história do nosso conjunto de dados, que foi atingido no outono de 2018.

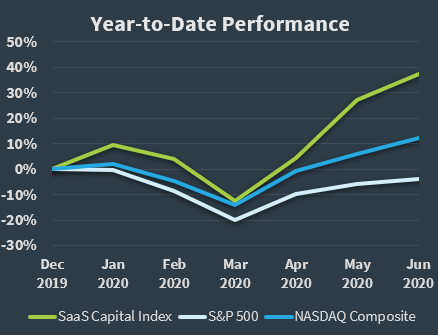

desempenho do Índice de Capital SaaS do ano até à data em relação ao mercado alargado

depois de apresentar uma queda de 12% no final do primeiro trimestre, o SIC recuperou acentuadamente para mostrar agora um ganho anual de 37%.

No final do primeiro trimestre, o SCI apresentou uma queda de 12%, o que foi um pouco melhor do que a perda mostrado pela NASDAQ. Os stocks no SIC reuniram-se acentuadamente a partir dos seus baixos de Março, empurrando o SCI para um ganho anual de 37%. Isto compara com um ganho de 12% para o composto NASDAQ e uma perda de 4% para o S&P 500.

das existências no SIC, 79% são agora positivos no ano, com 26% das existências mostrando um ganho superior a 50%.

empresas SaaS com os múltiplos mais elevados

a tabela abaixo mostra as 5 empresas do SIC com os múltiplos ARR mais elevados.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| Zoom Video Communications, Inc. | 53.4x | 92.8% | $109.39M | 97.0% | $253.54 | 273% |

| DataDog | 47.7x | 71.4% | $43.75M | 36.9% | $86.95 | 130% |

| Coupa Software Incorporated | 38.4x | 62.3% | $39.74M | 17.1% | $277.04 | 89% |

| Okta, Inc. | 34.x | 43.4% | $60.95M | 19.5% | $200.23 | 74% |

| Fastly, Inc. | 32.x | 234.8% | $20.97M | 26.4% | $85.19 | 324% |

*receita Trimestral distribuídos por cada mês, expressa em milhões

Zoom de Vídeo Comunicações (ZM), um fornecedor de vídeo-primeira plataforma de comunicação web e serviços de conferência, encabeça a lista, com um múltiplo de 53.4 x ARR. O crescimento da receita está em quase 100% este ano, enquanto o estoque está em mais de 270% desde o final do ano passado, forçando seu múltiplo para quase o dobro até agora este ano.

DataDog (DDOG), que fornece uma plataforma de monitoramento e análise para desenvolvedores, equipes de operações de tecnologia da informação e usuários de negócios, segue De Perto atrás com um múltiplo de quase 48x ARR. O múltiplo da empresa subiu mais de 70% até agora este ano, pois o estoque mais do que duplicou e a receita aumentou 37%.

Coupa de Software (GOLPE de estado), um fornecedor de Negócios Gastar soluções de Gestão, tem visto suas múltiplas salto de 62%, enquanto o múltiplo para Octa (OCTA), uma fornecedora independente de soluções de gestão de identidade, aumentou mais de 40%.

Fastly( FLSY), uma rede de distribuição de conteúdo em tempo real (CDN), completa a parte inferior do top 5, mas ganha a distinção de ter o maior ganho de preço de ações ano-a-dia, o que, por sua vez, enviou o múltiplo rocketing da empresa para cima mais de 230%.

empresas SaaS com os múltiplos mais baixos

a tabela abaixo mostra as 5 empresas do SIC com os múltiplos ARR mais baixos.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| FireEye Inc | 3.x | -25.0% | $74.91M | -0.5% | $12.18 | -26% |

| Upland Software Inc | 3.1x | -25.8% | $22.68M | 23.5% | $34.76 | -3% |

| LogMein, Inc. | 3.2x | -2.1% | $107.46M | 1.7% | $84.77 | -1% |

| Talend SA ADR | 4.x | -20.3% | $22.71M | 8.8% | $34.66 | -11% |

| Cornerstone OnDemand, Inc. | 4.1x | -33.7% | $50.05M | 3.6% | $38.56 | -34% |

*receita Trimestral distribuídos por cada mês, expressa em milhões

Como mencionado acima, a maior parte das ações no SCI estão mostrando um crescimento ano-a-data de ganho, mas nenhuma das 5 com a menor múltiplos são positivos. LogMeIn (LOGM) é quase plano, mas isso é devido à sua iminente aquisição pela Francisco Partners e Evergreen Coast Capital.

FireEye, Inc. (FEYE) fornece soluções de segurança cibernética baseadas em inteligência que permitem que as organizações se preparem, previnam, respondam e remediem ciberataques. A empresa comanda o múltiplo mais baixo da SCI a apenas 3x ARR. As receitas correntes foram fixas, à medida que as acções caíram.

Upland Software Inc. (UPLD) é um provedor de aplicações de software de gerenciamento de trabalho corporativo baseadas na nuvem para a tecnologia da informação, excelência de processos, finanças, serviços profissionais e funções de marketing dentro das organizações. As receitas aumentaram 23,5% este ano, mas as acções são fixas.

Talend SA (TLND) é um provedor de soluções de integração de código aberto para empresas orientadas a dados e plataformas de integração sob a Apache Spark. Até à data, um 8.8% de ganho na receita combinada com um declínio de estoque de 11% deixa a empresa com uma queda de 20% em seu múltiplo.

Cornerstone OnDemand, Inc. (CSOD) fornece software de aprendizagem e gestão de capital humano, fornecido como Software-as-a-Service (SaaS). A empresa ganha a distinção entre a maior queda de ações e o maior declínio múltiplo.No início deste mês, Rob Belcher forneceu uma atualização para a comunidade de Capital SaaS (você pode aderir à comunidade aqui) que incluiu as seguintes observações:

- todas as empresas com quem falámos que se candidataram a financiamento de PPP receberam-no. Apesar das deficiências do programa, foi uma ferramenta eficaz para ajudar as empresas a fazer folha de pagamento e reter os funcionários.Com base em conversas com empresas do nosso portfólio e perspectivas, as empresas SaaS adaptaram-se perfeitamente à WFH. Depois de um mergulho inicial em atividades e reservas, começando com o final do Q2 e continuando para o Q3, as perspectivas são menos prejudicadas do que originalmente pensava.Além disso, na nova frente de vendas, parece que os compradores de produtos SaaS também se ajustaram ao trabalho remoto. Várias empresas relataram oportunidades que estavam no pipeline pré-COVID desacelerando, empatando ou morrendo completamente, enquanto oportunidades que entraram no pipeline desde os bloqueios estão progredindo como normal ou ainda mais rápido.

recursos mencionados nesta publicação:

- avaliações de empresas SaaS privadas: Update Q1 2020

- o Índice de Capital SaaS

- qual o valor da sua empresa SaaS?

- Juntar o SaaS Rede de Capital

Nick Perry