Los datos de empresas SaaS públicas son el mejor punto de partida para valorar un negocio SaaS privado, por lo que creamos el Índice de Capital SaaS (SCI) para ser una herramienta de valoración actualizada para empresas SaaS pure play, B2B y SaaS. El SCI excluye a las empresas con valores de contrato anuales (ACV) muy bajos, ya que estas empresas tienen características más similares a las de las empresas B2C que a las B2B, y se basa en los ingresos anualizados a tasa de ejecución actual (ARR), no en los ingresos finales o proyectados como otros índices. Para obtener información sobre la SCI, consulte nuestra actualización del primer trimestre y nuestro marco de valoración para empresas SaaS privadas.

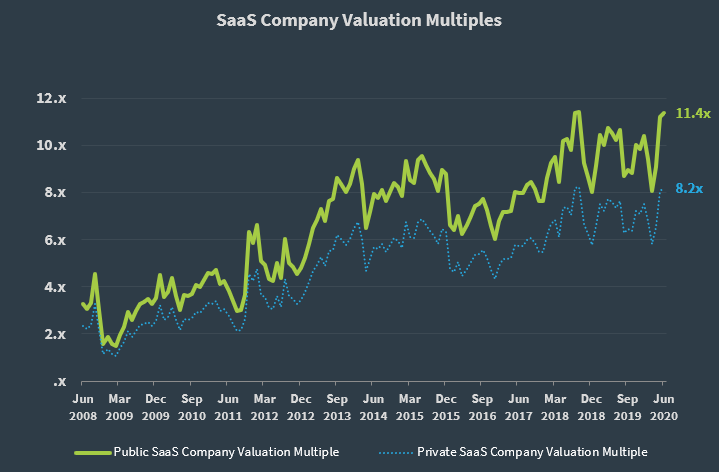

Múltiplos de Valoración de Empresas SaaS

Al 30 de junio, la mediana de valoración de empresas SaaS múltiple para empresas públicas se sitúa en 11,4 x ARR. Aplicando el descuento histórico para empresas privadas del 28%, el múltiplo medio de valoración para empresas SaaS privadas es actualmente de 8,2 x ARR. El siguiente gráfico muestra la tendencia a largo plazo.

Las valoraciones en los mercados públicos están en máximos históricos. El SCI ahora está empatado por el valor más alto en la historia de nuestro conjunto de datos, que se alcanzó en el otoño de 2018.

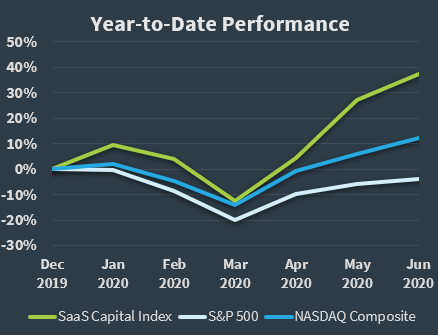

Rendimiento del Índice de Capital SaaS del Año hasta la Fecha frente al Mercado Amplio

Después de mostrar una caída del 12% al final del primer trimestre, el SCI se recuperó bruscamente para mostrar ahora una ganancia del año hasta la fecha del 37%.

Al final del primer trimestre, la SCI mostró una caída del 12%, que fue ligeramente mejor que la pérdida mostrada por el Compuesto NASDAQ. Las acciones de la SCI se han recuperado bruscamente de sus mínimos de marzo, empujando a la SCI a una ganancia del año hasta la fecha del 37%. Esto se compara con una ganancia del 12% para el compuesto NASDAQ y una pérdida del 4% para el S&P 500.

De las poblaciones del LIC, el 79% son ahora positivas en el año, y el 26% de las poblaciones muestra una ganancia de más del 50%.

Empresas SaaS con los múltiplos más altos

La siguiente tabla muestra las 5 empresas del SCI con los múltiplos ARR más altos.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| Zoom Video Communications, Inc. | 53.4x | 92.8% | $109.39M | 97.0% | $253.54 | 273% |

| DataDog | 47.7x | 71.4% | $43.75M | 36.9% | $86.95 | 130% |

| Coupa Software Incorporated | 38.4x | 62.3% | $39.74M | 17.1% | $277.04 | 89% |

| Okta, Inc. | 34.x | 43.4% | $60.95M | 19.5% | $200.23 | 74% |

| Fastly, Inc. | 32.x | 234.8% | $20.97M | 26.4% | $85.19 | 324% |

*Los ingresos trimestrales repartidos cada mes, expresados en millones

Zoom Video Communications (ZM), un proveedor de plataforma de comunicación de vídeo y servicios de conferencias web, encabeza la lista con un múltiplo de 53,4 x ARR. El crecimiento de los ingresos aumentó casi un 100% este año, mientras que las acciones aumentaron más de un 270% desde finales del año pasado, lo que obligó a su múltiplo a casi duplicarse en lo que va del año.

DataDog (DDOG), que proporciona una plataforma de monitoreo y análisis para desarrolladores, equipos de operaciones de tecnología de la información (TI) y usuarios empresariales, le sigue de cerca con un múltiplo de casi 48 veces ARR. El múltiplo de la compañía se ha disparado más del 70% en lo que va del año, ya que las acciones se han más que duplicado y los ingresos han aumentado un 37%.

Coupa Software (COUP), un proveedor de soluciones de Gestión de gastos Empresariales, ha experimentado un salto múltiple del 62%, mientras que el multiple for Okta (OKTA), un proveedor independiente de soluciones de gestión de identidades, ha aumentado más del 40%.

Fastly (FLSY), una red de entrega de contenido en tiempo real (CDN), completa la parte inferior de los 5 primeros, pero se gana la distinción de tener la mayor ganancia de precio de las acciones en el año hasta la fecha, lo que a su vez ha hecho que los múltiples aumentos de la compañía aumenten más del 230%.

Empresas SaaS con los múltiplos más bajos

La siguiente tabla muestra las 5 empresas del SCI con los múltiplos ARR más bajos.

| Company | Multiple | YTD Multiple Change | Monthly Revenue* | YTD Revenue Change | Stock Price | YTD Stock Price Change |

| FireEye Inc | 3.x | -25.0% | $74.91M | -0.5% | $12.18 | -26% |

| Upland Software Inc | 3.1x | -25.8% | $22.68M | 23.5% | $34.76 | -3% |

| LogMein, Inc. | 3.2x | -2.1% | $107.46M | 1.7% | $84.77 | -1% |

| Talend SA ADR | 4.x | -20.3% | $22.71M | 8.8% | $34.66 | -11% |

| Cornerstone OnDemand, Inc. | 4.1x | -33.7% | $50.05M | 3.6% | $38.56 | -34% |

*Los ingresos trimestrales distribuidos a lo largo de cada mes, expresados en millones

Como se señaló anteriormente, la mayoría de las acciones en la ICS muestran una ganancia anual hasta la fecha, pero ninguna de las 5 con los múltiplos más bajos es positiva. LogMeIn (LOGM) es casi plana, pero esto se debe a su inminente adquisición por Francisco Partners y Evergreen Coast Capital.

FireEye, Inc. (FEYE) proporciona soluciones de ciberseguridad basadas en inteligencia que permiten a las organizaciones prepararse, prevenir, responder y remediar los ciberataques. La compañía ordena el múltiplo más bajo en el SCI a solo 3 veces ARR. Los ingresos del año hasta la fecha han sido estables a medida que las acciones se han desplomado.

Upland Software Inc. (UPLD) es un proveedor de aplicaciones de software de gestión del trabajo empresarial basadas en la nube para las funciones de tecnología de la información, excelencia de procesos, finanzas, servicios profesionales y marketing dentro de las organizaciones. Los ingresos han aumentado un 23,5% este año, pero las acciones están estables.

Talend SA (TLND) es un proveedor de soluciones de integración de código abierto para empresas orientadas a datos y plataformas de integración bajo Apache Spark. Año hasta la fecha, un 8.una ganancia del 8% en los ingresos combinada con una disminución de las acciones del 11% deja a la compañía con una caída del 20% en su múltiplo.

Cornerstone OnDemand, Inc. (CSOD) proporciona software de aprendizaje y gestión de capital humano, entregado como Software como Servicio (SaaS). La compañía obtiene la distinción de la mayor caída de acciones y la mayor caída múltiple.

Observaciones del sector SaaS del Q2

A principios de este mes, Rob Belcher proporcionó una actualización a la comunidad de SaaS Capital (puede unirse a la comunidad aquí) que incluía las siguientes observaciones:

- Todas las empresas con las que hemos hablado que solicitaron financiación PPP la recibieron. A pesar de las deficiencias del programa, fue una herramienta eficaz para ayudar a las empresas a hacer nóminas y retener a los empleados.

- En base a las conversaciones con las empresas de nuestra cartera y prospectos, las empresas SaaS se han ajustado sin problemas a WFH. Después de una caída inicial en las actividades y reservas, comenzando con el final de la Q2 y continuando en la Q3, las perspectivas están menos deterioradas de lo que se pensaba originalmente.

- Además, en el nuevo frente de ventas, parece que los compradores de productos SaaS también se han ajustado al trabajo a distancia. Varias compañías informaron de las oportunidades que estaban en la tubería pre-COVID desaceleración, estancamiento o morir por completo, mientras que las oportunidades que se han introducido en la tubería desde el encierro están progresando como normal o incluso más rápido.

Recursos mencionados en este post:

- Valoraciones de Empresas SaaS Privadas: Actualización del Primer Trimestre de 2020

- El Índice de Capital SaaS

- ¿Cuál Es El Valor De Su Empresa SaaS?

- Únase a la Red SaaS Capital

Nick Perry